From: 中原良太

自宅の書斎より、、、

この記事では、

「配当性向が高すぎると、

デメリットがあるのか?」

について特集します。

配当性向が高すぎるデメリットは?

配当性向が高すぎる1つ目のデメリットは、

「配当性向を上げる余地がない」ことです。

「配当性向」とは、

投資先が稼いだ純利益を、

配当に回す割合のことです。

たとえば、

配当性向が「5割」なら、

投資先が稼いだ純利益のうち、

半分を配当として回します。

株価が100円で、

1株純利益(EPS)が10円なら、

1株配当(DPS)は

10円×5割=5円となります。

配当性向が高い株は

「稼いだ利益を多く配当する」ので、

一見、良いようにも見えます。

しかし、ウラを返すと

「すでに配当性向が高すぎる株は、

配当性向を引き上げる余地がない」

というデメリットがあります。

配当性向が高すぎる株の中には、

純利益以上に配当を出す所もあります。

それこそ、1株純利益が10円なのに、

1株配当が20円ということもあります。

こういう会社は配当性向が高すぎる故、

「タコ配」とも呼ばれています。

タコが自分の足を食べて空腹を満たすように

会社の貯金を切り崩して配当するからです。

タコ配となった会社は配当性向が高すぎて

配当を維持できなくなるリスクがあります。

配当性向が高すぎると、株価が上がりにくいデメリットも

配当性向が高すぎると、

株価も上がりにくいです。

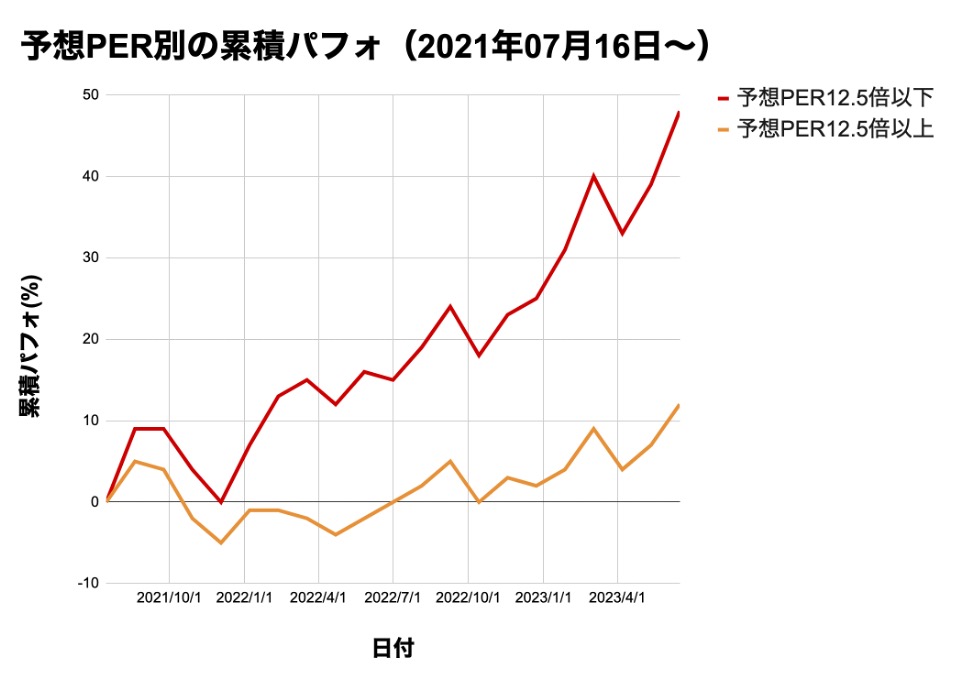

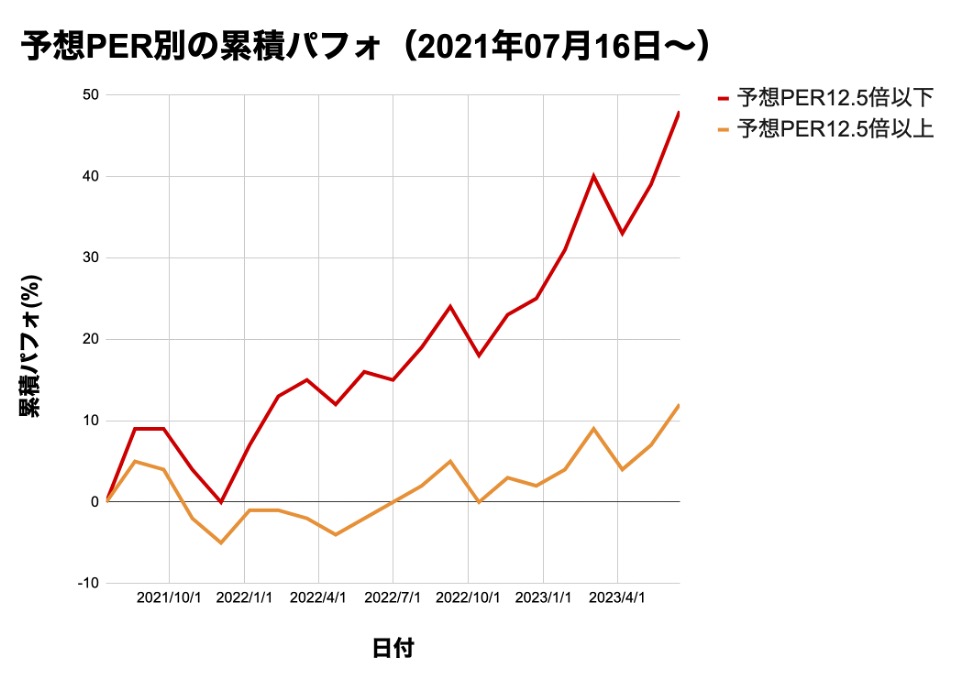

2021年7月から2023年7月までの

2年分の日本株データを集計した所、

「時価総額1000億円以上の日本株は、

配当利回りが4%を超える高配当株でも

配当性向5割以上だと株価が上がりにくい」

傾向が見られました。

まとめると、

配当性向が高すぎる株は

「増配する余地が狭く、

減配するリスクが高い」

デメリットがあります。

もちろん例外もありますが、

配当性向が高すぎるときは

疑ってかかるのが無難です。

しっかり配当を受け取りたいなら、

配当性向が高すぎるところは避けて、

手堅く投資したいですね✨

– 中原良太

コメント