日経平均が急落⚠️

2/28、日経平均株価が前日比1100円下落しました:

日経平均株価は、約5ヶ月ぶりの安値で、石破ショック以来の安値ですね。

日経先物の週足をみると、いよいよ分厚い出来高を下に抜けてしまい「需給が悪いなー」と感じます。

経験上、日経平均株価は26週平均や52週平均を下回るとキツく下げる傾向があります。心配ですね。

どうしてこんなに下がったのか理由を調べてみると、大きな理由は3つあるようです。

1つ目がトランプ大統領が中国への追加関税や、カナダ・メキシコに対する関税を3/4に発動する、と述べていて、このリスクが懸念された点です。

関税が発動されれば日本の自動車メーカーなど逆風になるリスクがありますし、アメリカの物価が高騰して金利が高止まりする恐れもあります。

トランプ流の「交渉術」なのだろうとは思いますが、マーケットが一喜一憂しているのが伺えますね。

仮に関税が実施されないとしても、マーケットはこの手の「不確実性(リスク)」を嫌います。

トランプ氏が大統領となったことで、リスク認識が高まり、株式の適正価格が下がる可能性も十分あるので要注意ですね👀

オルカンとS&P500高過ぎ問題

2つ目が、オルカンとS&P500高過ぎ問題です。

ヤルデニリサーチの資料によると、S&P500指数は過去40年で見て予想PERがかなり高いです。

&action=REFRESH)

僕もちょくちょく「国債の利回りが4%超えてるのに、株式指数の益回りが同程度ってどうなの?」という話をしていますが、さすがに高過ぎる気がします。

「バブルか?」と言われるとグレーですが、「割高か?」と言われたらそうだね、という感じですね。

上記はS&P500指数の益回りから実質金利を引いたチャートです。

2000年のITバブルの時は「株を買うより国債を買う方が儲かる」という明らかなバブル状態でしたが、今も似たような水準だと思います。

バブルじゃないとしてもリスクプレミアム3%という水準はITバブル崩壊以降、過去20年で最も低い水準なんで、「米国株を盲信している人が増えてるんだなー」と感じます。

投資の神様バフェットが株を売って債券を買いまくっているのも、多分これが理由じゃないかなーと思っています👀

株価は「期待」と「警戒」で動くモンですが、米国株指数を見る限り、「めっちゃ期待している上、警戒していない」ような株価水準に見えます。

ここんところにトランプ大統領が「横槍」を入れているんで、リスク認識が高まって株価が下がる、水準訂正が起きる、というのはありそうな話です👀

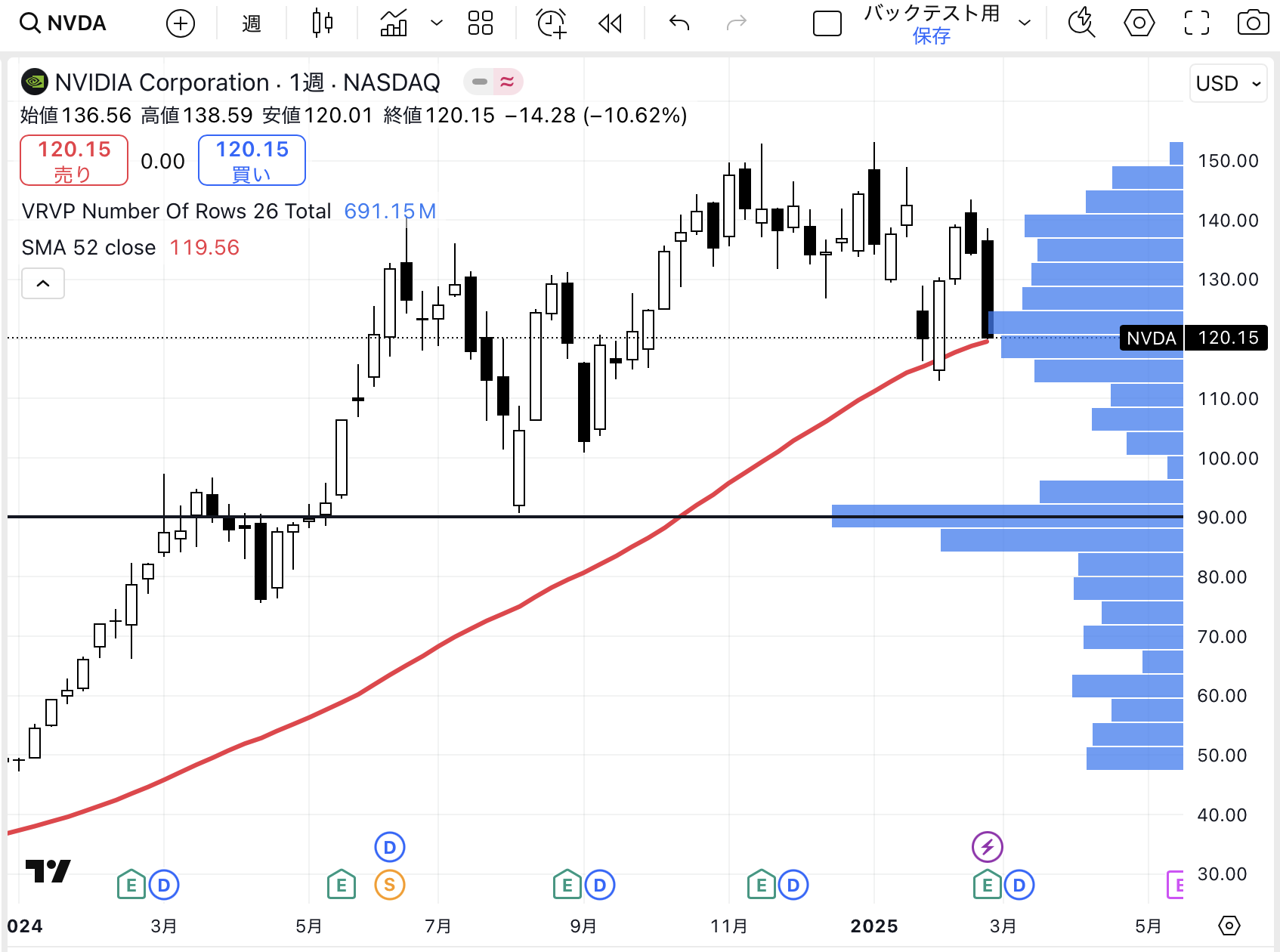

NVDAは8%安

3つ目がエヌビディアの決算ですね。2/27、エヌビディアの株が8%も下落していました。

いよいよNVDAのモメンタムが崩れつつあるので、ハイプサイクルでいうAI相場の「幻滅期」がそろそろくるんじゃないかなーと心配しています。

ハイプサイクルというのはアメリカの調査会社ガードナーが考案したもので、こんな感じのグラフがあります:

個人的にがっかりしたのは、今日出てきたOpenAIの「GPT-4.5」なんですよね。

なんというか、今まで出てきたo1とかo3みたいな驚きはなくて、「まあ、こんなもんかw」って感じだったんですよね。

AIがどんどん有能になっていって知的労働のコストが低くなる未来はわかる一方、別にIQが高い人が金持ちになる世の中でもないんでね。

エヌビディアの株価はいよいよ52週平均を割り込みそうで、まずい雰囲気になってきました。

米国株には「モメンタム効果」というのがあり、だいたい1年くらいのタイムスパンで株価が停滞すると、一気に株価が弱くなる傾向があります。

だから株を買う時は「バリュー・モメンタム」、つまり、株価が上がっている最中にある割安株を狙うと良いと言われていますね。

2/17にも書きましたが、これから出てくる生成AIは機能が十分になってくるんでそろそろマーケットは「AIインフラ」から「AI活用企業」へと目線が移っていく気がしています。

日本だったら、ダイキンが「AIを使ってエアコンの電気代を安くしようぜ!」とか、シマノが「AIを使って自転車を自動変速(オートマ)にしようぜ!」とかやっていますね。

どちらも株価が下がっていますが、狙い目なんじゃないかなーと思って注目しています👀

僕の投資先もAIを使って商品を値決めしていたりして、すでに付加価値向上に繋げています。これからどんどん、世の中に浸透していきそうですなあ。

日経平均株価の想定レンジ

ここ10年の経験上では、日経平均は予想PERが13〜17倍のレンジで推移しています。

グラフにすると、こんな感じになります:

足元の想定レンジは32000〜42000円くらいです。

2/28時点の日経平均株価は37104円で、想定レンジの真ん中くらいになりました。

ただし、そうは言ってもセンチメントが総悲観に傾いた場合、15%くらい下がる余地があるので要注意ですね。

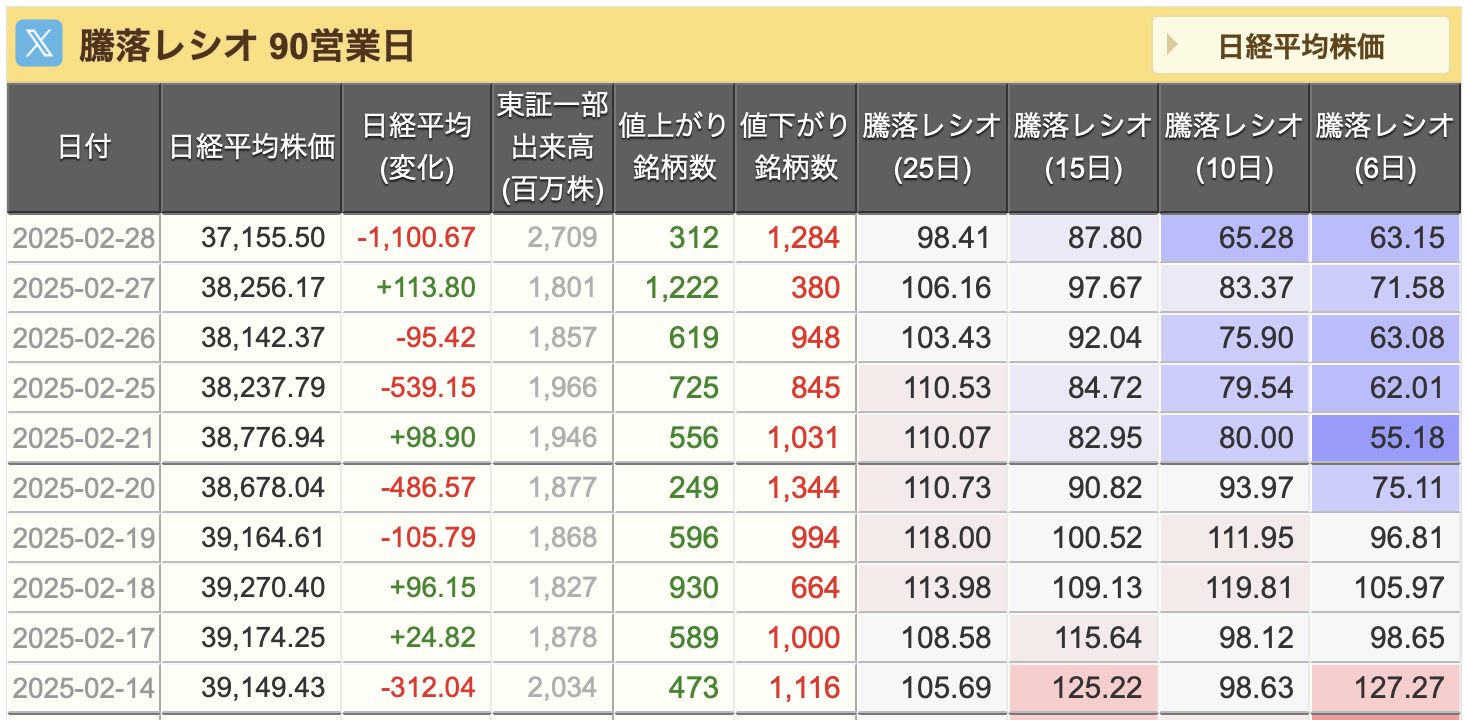

底打ちメドとして我が家は「騰落レシオ」をよく使います。10日騰落レシオが50〜60くらいになると底打ちが近いと判断するんですが、まだちょっと底打ちまで時間がかかりそうです。

「金曜に崩れると月曜も続落しやすい」というアノマリーもありますんで、まだ楽観は禁物じゃないかなーと思います。

とはいえ、ちょうどレンジの「真ん中」くらいまで下がってきているんで、指数に投資する旨みもそろそろ出てきたんじゃないかなーと感じています👀

いま気になる株

相場が下がっているときは株価が下がって割安な銘柄がたくさん出てきます。

指数よりも割安で、かつ資金効率の高い会社を「どっしり構えて」持っていれば、長期的には良い成果になると思います。

個人的に「良いんじゃないかなー」と思っているのが、光通信(9435)です。

予想PERは14.5倍、予想ROEは12.63%です。2/12には上方修正も発表しているし、株価も上昇トレンドで「バリュー・モメンタム」を体現してますね。

とにかくコア事業が手堅く、それをテコにいろんな会社にバリュー投資している会社です。「和製バークシャー」とも呼ばれています。

我が家でも同社が投資している会社の株をいくつか持っているのですが、良い株をたくさん持っているんですよねー👀

バリュー投資、ということは、株価が下がればチャンスも増えるわけで、相場の下落は同社にとってはチャンスですから、「むしろ逆境をバネにもっと強くなる」だろうなーと期待しています👀

SOXが下がって売り信号が点灯するなど心配ですね。

相場が荒れている時は立ち振る舞い方しだいでピンチもチャンスに変わります。

今後も面白い株がたくさん出てくると思います。また見つけたら共有しますねー。

追伸

メルマガ登録よろしくね。 これからも有益な情報をお届けします。

コメント