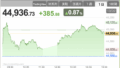

日経平均が急失速⚠️

10/1、日経平均が急失速しました⚠️

日経平均はまだ下げが弱いほうで、東証グロース指数は結構エグい下げ方をしていましたね💦

経験上、グロース指数が1日で2%以上崩れると、それからグロース株は崩れる傾向があるんですよね。うちの持ち株でも10%近く下がった株がありましたが、しばらく警戒しておいた方が良い気がしています💦

自分がシステムトレードでスイングをやっていた時なら「そろそろ利益確定かな」となるタイミングです。上げを取るより、下げに備えたい局面。

何がこんなに下がったんだろう?と気になって、株マップで株式トレンドマップを確認してみると・・・

10/1は指数が崩れたというより、株式市場全体が崩れた1日だったように見えます。うちのポートフォリオとしても、「日経平均株価1%弱しか下がってないけど、うちの持ち株の下げ方はもっとやばい!」という感じです💦

正直なところ、足元の下げは「謎だな〜」とも感じているんですよね。

なぜ、下がった?

どうしてこんなに下がったのだろう?と気になって調べてみたのですが、ありそうな原因としては

- 米国での政府封鎖

- 10/1の日銀短観

- 10/4の総裁選

- その他の需給

あたりが株価を動かしそうです。

ただ、今日は韓国株のKOSPIや台湾株の加権指数は今日上がっていたので、「日本だけ売られている」という構図でした。だから、米国での政府封鎖のインパクトと考えるのは違和感がありますね。

となると理由になりそうなのが日銀短観、総裁選、その他の需給、あたりでしょうか。

日銀短観もサプライズではない気がしていて、総裁選についても同様の認識です。「10月初めは何故か弱い」みたいなアノマリーもあるみたいなので、10/1の下げは「短期的な需給要因じゃないかなー」と感じます。

モメンタムの分析

日本株は「勢いがつくと強い」傾向があります。

目安としては、25日平均から「+2%〜7%」が適温相場で、そこから崩れて「-3%〜+2%」となると急に弱くなる傾向があります。

上のグラフが、日経平均株価の25日平均乖離率が+2%〜7%の時のバックテスト結果です。(バックテスト期間は1990年以降)

上のグラフが、日経平均株価の25日平均乖離率が-3%〜+2%の時のバックテスト結果です。TOPIXも似た感じの結果になります。

チャートを見てみると、AIブームでアゲアゲだった日経平均株価がいよいよ崩れてきました。

まだ出遅れてきた個別株を売るほどでもないかな、と思いますが、指数主導のアゲアゲ相場は「ちょっと休憩かな」と感じます。

エヌビディアのGPUなど、AI関連銘柄は業績がアゲアゲですが、若干の「バブルっぽさ」も出てきています。

バブルっぽさを感じる理由は、9/24にも取り上げた循環取引のような構造です。

筆者は「あくまでバブルの初期段階」という認識で、まだまだ上昇余地があると思っています。(そろそろ「行ってこい」になりそうだなとも感じていますが)

だから、AI関連株は値上がりするごとに段階的に利益確定したり、バブル崩壊の思惑段階(上昇トレンドが崩れるとか)で逃げてしまうのが良い気がしてます。

うちもSK Hynixに投資をしているのですが、目先数年は上がりそうだなーと思うと同時に、「この循環取引っぽい構図は持続不可能では?」とも感じるので、バブルっぽさがひどくなるなら少しずつ利確するつもりです。(まだガチホ中)

需給の分析

日経平均ETF(1321)の価格帯別出来高を見てみます:

9/26のブログで、

日経平均ETFの需給は「ちょっと崩れてきたかな?」というふうに見えます。9/26の下げを受けて、結構分厚い出来高の層が上側にできましたね。

と書きましたが、だんだん弱くなってきましたね。

9月の配当再投資&関税不安払拭や選挙期待の上げなど、5月から9月までの日本株はアゲアゲだったので、そろそろ「なんでも株高」のフェーズは終わり、セクターローテイション中心のボックス相場に入る気がしています。

AIブームはまだ続くと思うし、10/1の下げもAI関連株というより、それ以外の下げがだいぶ目立ったので、AIブームが終わったとは考えていません。

また、米国株などではCTAなど機械的な取引をしている買いポジションが重たいようです。順張りということは「下がれば売られる」ということでもあるので、下落に勢いがついてきたら結構押すかもなと心配しています。

価格帯別出来高の節目としては、44000円や42000円、40000円あたりで出来高をこなしているので、このラインを割るごとに需給が悪くなっていきそうです。

深く押すほど年末も停滞しそうなので、どこまで崩れるかなーと気になっています。

今のところは「需給はそんなに悪くないからのんびり利益を伸ばしたいけれど、崩れていくようなら持ち株を整理(リバランス)した方が良いかもな」と感じています。

想定レンジ

足元では上限を突破していますが、ここ10年ほど、日経平均の予想PERは13〜17倍のレンジで推移しています。

日経平均株価の長期チャートを見てみると、まだ高値圏にありますね。

2025年10月時点の筆者の想定レンジは34000〜43000円です。10/1時点、日経終値は45550円です。「だいぶ高いな〜」と思います。

資金余力も少ないでしょうから、「なんでも上がります!」みたいなイージーな相場を期待するのは楽観的すぎると思うので、当面はセクターローテーション中心のボックス相場になると想定しています。

株式市場内で、セクター間・銘柄間で資金がグルグルとダイナミックに動くんじゃないかなーと想定しています。

いま注目している株

最近あまり取り上げていませんでしたが、やはり日本アクア(1429)は面白そうだなーと感じます。

このスクショを撮ったのは4月ですが、10/1で株価は893円になっていて、150円ほど上がっています。絶好調です。

同社は断熱材を扱っていて、施工と販売をしています。アクアフォームが有名ですね。

2種類の液体を混ぜるとホワホワ〜っと泡が膨らんでいって、その泡が断熱材になってくれるわけですね。

少しずつ日本でも広まってきた断熱材なんですが、施工しやすく、隙間ができにくく断熱性能が高いです。

僕は大学時代に「マイクロバブル」というのを研究していたんですが、泡を使ってどれだけ断熱効果が得られるのか?ということも研究していました。

だから断熱材といえば泡!みたいなイメージがあるんですが、同社のアクアフォームも水を使って発泡させただんねず剤で、たくさんの気泡で断熱効果を引き上げているんだと思います。業績も伸びています。

目先の材料としては、ZEH基準が引き上げられるそうなんですよね。

ZEHというのは「net Zero Energy House」のことで、2027年からは新基準になって、断熱等級6以上が必須になるそうです。

そうなると使う断熱材も高性能にならないといかんよね、ということで、同社商品への引き合いも強くなると思うんですよね。

平均勤続年数が短い点だけが心配なんですが、目先数年は、過去数年のような「業績サイクル」は通用しないかもなーと感じていて、アゲアゲの2〜3年が来るんじゃないか?と期待しています。

他方、断熱材ってコモディティ化しやすいんじゃないかなーとか、当面のボトルネックは「断熱性能」というよりは「施工能力」じゃないかなーとも感じていて、そうなると同社のように新規採用にかなり力を入れている会社は伸びそうだなーとも感じます。

2025年に入ってから、株式市場が荒れていて心配ですね。

相場が荒れている時は立ち振る舞い方しだいでピンチもチャンスに変わります。

今後も面白い株がたくさん出てくると思います。また見つけたら共有しますねー。

追伸

メルマガ登録よろしくね。 これからも有益な情報をお届けします。

コメント