逆イールド解消で景気後退?日経平均も二番底か

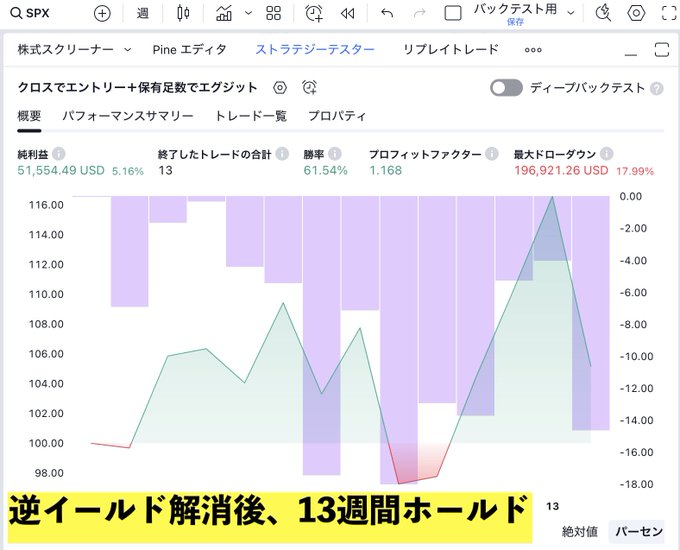

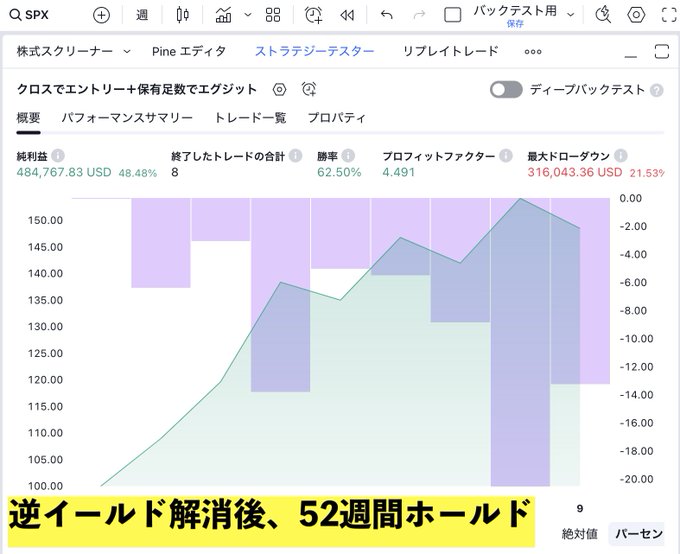

Xでは逆イールド解消が話題になってますね。「景気後退が来るぞ!やばい!」みたいな論調が目立つ気もしますが、実際どうかS&P500でバックテストしました。

4パターン調べたけど、「逆イールド解消で株を売ったほうが良い!」みたいな明らかな傾向は感じ取れませんでした。どっしり構えてれば良いのでは?

よく根拠として取り上げられているのがこのグラフ。曲線は米10年金利と米2年金利の差で、景気後退の前には逆イールドが解消(金利差が0を上回る)しています。

ただ、「景気後退の前に逆イールドが解消する」が真だとしても、「逆イールドが解消すると景気後退が来る」が真とは限らない。

金曜夜には雇用統計があります。

実は米国の失業率はイールドギャップとかなり連動しています。「逆イールド解消は大した売り信号じゃない」と捉えるのなら「失業率が上昇しても大した売り信号じゃない」とも捉えられます。株価が下がると気が滅入るし弱腰になっちゃいますが、どっしり構えていたいですねー。

SOXLに優位性はあるのか?

YouTubeライブで「SOXLって優位性あるの?」と聞かれたのでコメント。

SOXLは半導体株指数(SOX)に3倍レバがかかるETFのこと。レバレッジETFは「減価」が起きるんで、リスクが増える割にリターンが増えません。過去4年のチャートでも、SOXL(レバ3倍)よりSOXX(レバ1倍)のほうが儲かってます。

減価は「上がったり下がったり」を繰り返すごとに増幅します。つまり、SOXのように乱高下が激しいと減価がデカくなります。相性は「悪い」と思う。サイクルを読める人が短期決戦で買うなら良いでしょうが、積立投資やガチホするものじゃないと思う。レバ利かせるなら乱高下しないものが向いてるかと。

減価の度合いは、実際計算してみると分かります。たとえば指数が「+30%」→「-20%」と動いたとします。

レバ1倍なら元本100が x1.3 x0.8 = 104となりますが

レバ3倍だと元本100が x1.9 x0.4 = 76となります。

この場合、レバレッジETFは「リスク3倍、リターンなし」となり、爆死してしまう。

減価する原因は「下げのボラがデカすぎて取り返せなくなる」ことです。だから、上がる一方か、ほぼ下がらない投資対象ならレバレッジETFも美味しいと思う。個人的には「短期国債」など基本右肩上がりで、ほとんど下がらない投資商品が対象のレバレッジETFがあったら買いたいですね。ないけど😅

景気後退に負けないセクターは?

どうしても景気後退に負けたくない!というのなら、国策銘柄を狙うのが良いと思います。

日本も米国も選挙がありますが、誰が当選しても「国策」になりそうなセクターを狙いたいですね。

個人的に注目しているのが、

- 防衛

- 米国住宅

の2つ。

日本の選挙に関しては、自民党の政策方針さえおさえておけばまあ平気な気がします。防衛とか良さそう。

ただ、防衛株はすでに高い気もしているんで、安いヤツを見つけられたらが良いかなあ。

米国の選挙に関しては、住宅はトランプもハリスも推してるんで、ここを抑えておくと手堅く儲かる気がしますね。

住友林業(1911)とか狙い目な気がします。僕は建機株を買いました。

追伸

メルマガ登録よろしくね。これからも有益な情報をお届けします。

コメント