日経が最高値更新🔥

9/22、日経平均は再び最高値を更新しました🔥

FOMCと日銀会合を無事通過し、いよいよ金融相場らしくなってきました。バリュー投資家としては「たっけーな!」と感じていますが、お金が余っているので株高も仕方ないんでしょうね💦

先週末は日本銀行が保有ETFを売ると言うニュースが出て、びっくり下げがありましたが、100年もかかる売却ペースが大きな売り材料になるはずもなく、買い戻しが入ったように思います。

当ブログでは「不足はチャンス」「余剰はリスク」とたびたび指摘していますが、お金が余る、ということは、お金を持つこと自体がリスクになる、ということなんですよね。

カネ余り相場では「上手にお金を使ってなんぼ」になるんで、僕らバリュー投資家にとっては稼ぎどきだと思いますね。

安くて良い株に分散投資していれば、ほっときゃ上がると思うので、引き続き手堅くやりたいところです👀

ビットコインが急落⚠️

金融会合は特に問題なかったですが、ビットコインが急落しているのが不気味です⚠️

前にも書きましたが、ビットコインって、4年周期でピークつけてるんですよね。ちょうど今が高いところなので、気味がわるいです💦

ビットコインはカネ余りの温度計みたいなもので、「金融相場が崩れるとしたらビットコインが最初で、その時は日経も崩れると思う」と僕は考えています。

金融相場では、日経平均よりビットコインの方が先に天井を打って、下落トレンドに入って、先に崩れる、みたいな動きになるケースがよくあるんですよね。

需給の分析

日経平均ETF(1321)の価格帯別出来高を見てみます:

相変わらず、需給は「めちゃくちゃ良い感じ」ですね。日経平均は年初来高値近辺ですから、買い勢はみんな含み益、売り勢はみんな含み損です。

例年、9月〜10月は「中弛みしやすい時期」で、相場がグイグイ上がっていくような材料はないと思います。

11月以降は年末ラリーが起きやすく、上昇相場で差らに上がることも多いんで、当面は1〜2ヶ月休んで、年末にもうひと頑張り、という感じを想定しています。

モメンタムの分析

日本株は「勢いがつくと強い」傾向があります。

目安としては、25日平均から「+2%〜7%」が適温相場で、そこから崩れて「-3%〜+2%」となると急に弱くなる傾向があります。

上のグラフが、日経平均株価の25日平均乖離率が+2%〜7%の時のバックテスト結果です。(バックテスト期間は1990年以降)

上のグラフが、日経平均株価の25日平均乖離率が-3%〜+2%の時のバックテスト結果です。TOPIXも似た感じの結果になります。

ここで日経平均株価とTOPIXのチャートを見てみると、日経平均株価は上昇トレンドで勢いがありますが、TOPIXは勢いに欠けますね。

足元で絶好調なのはAIブームに乗っている半導体株、アドバンテストとか、ディスコとか、なんですが、この恩恵がある日経は強く、恩恵が薄いTOPIXは停滞している感じですね。

「AIは強いが、それ以外は弱い」という感じで、中原は去年から「AI関連株+ディフェンシブ」を徹底してきましたが、方向感はあってたと思います。

経験則として、こういう時って先行株を買うより出遅れ株を買う方がうまくいきやすいんで、「まだ上がっていない関連銘柄」に注目するのが良いと思います。

想定レンジ

足元では上限を突破していますが、ここ10年ほど、日経平均の予想PERは13〜17倍のレンジで推移しています。

日経平均株価の長期チャートを見てみると、まだ高値圏にありますね。

2025年9月時点の筆者の想定レンジは34000〜43000円です。9/22時点、日経終値は45493円です。「だいぶ高いな〜」と思います。

金融相場では(1)まず指数が上がり、(2)次に個別株へと流れていく、という流れになることが多いので、指数に追いつけなくても慌てず騒がず、のんびり安くて良い株を持っていると良いかと思います。

個別株が上がっている局面では指数は横ばいで、セクターローテーション中心のボックス相場になると想定しています。

いま注目している株

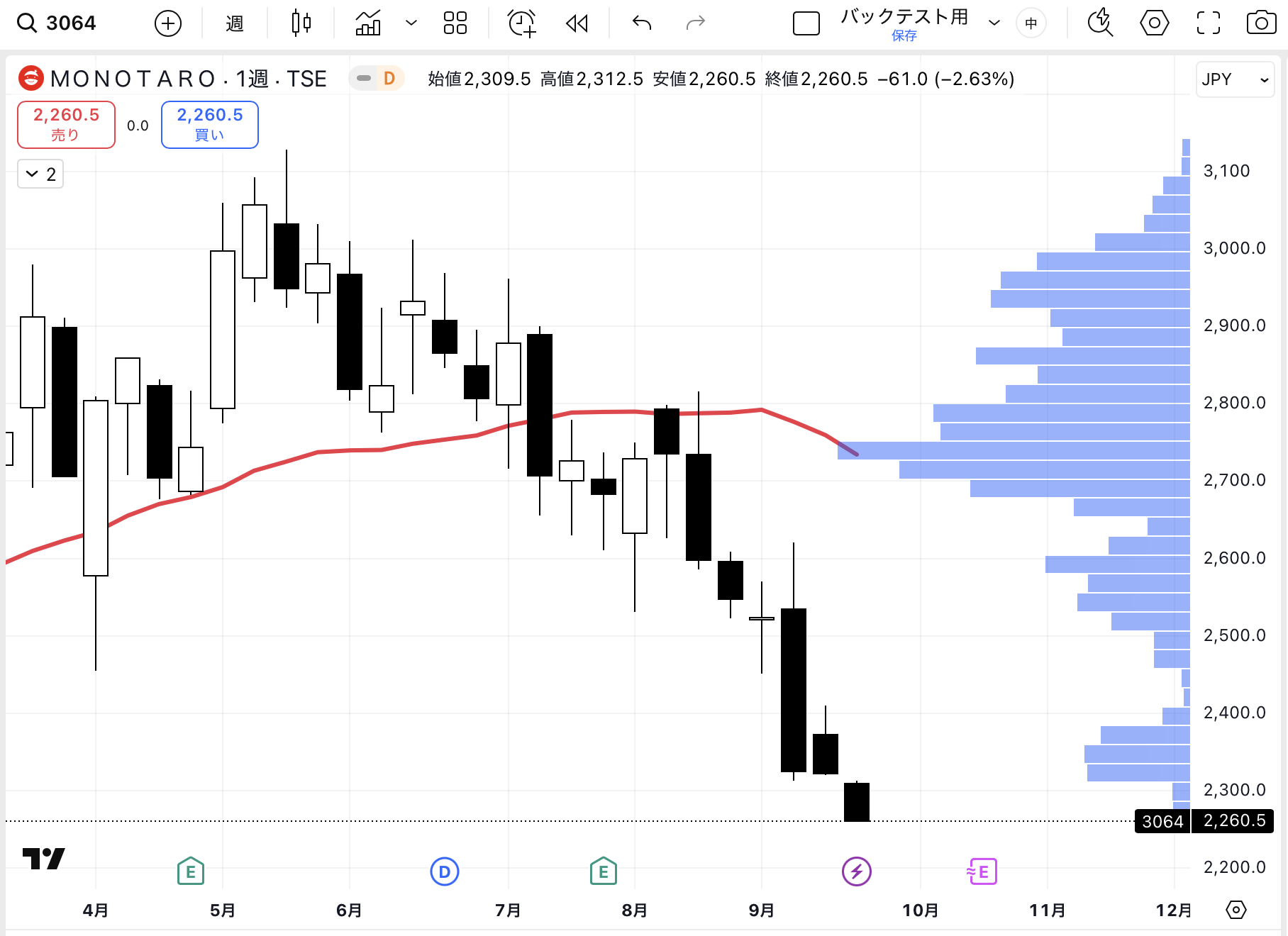

優良企業の代表格とも言える、MonotaRO(3064)が年初来安値を更新していたので注目しています。

前置きしておくと、同社の予想PERは37倍と、日本株の平均と比べると高いです。それにトレンドも崩れているので、需給的には最悪ですね。

なので「別に今は良い買い時じゃないんだろうな〜」と思いますが、会社自体は素晴らしい会社だと思うし、10年持っときゃお釣りがくるくらい高いリターンになるとも思うので、注目はしています。

月次の伸びが鈍化しているのが嫌気されているのだと思いますが、同社の強力なビジネスモデルはそう簡単には崩れないと思います。

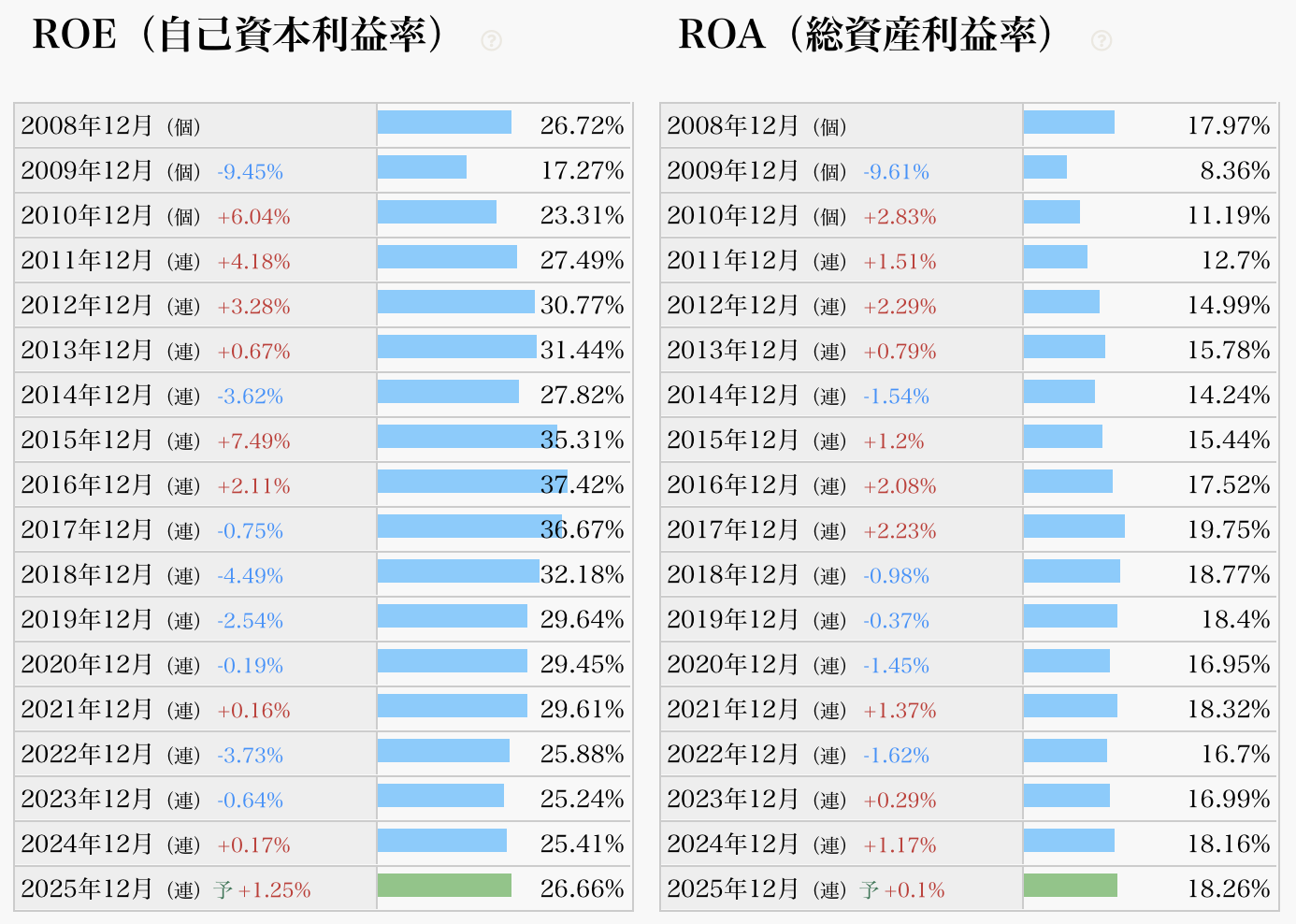

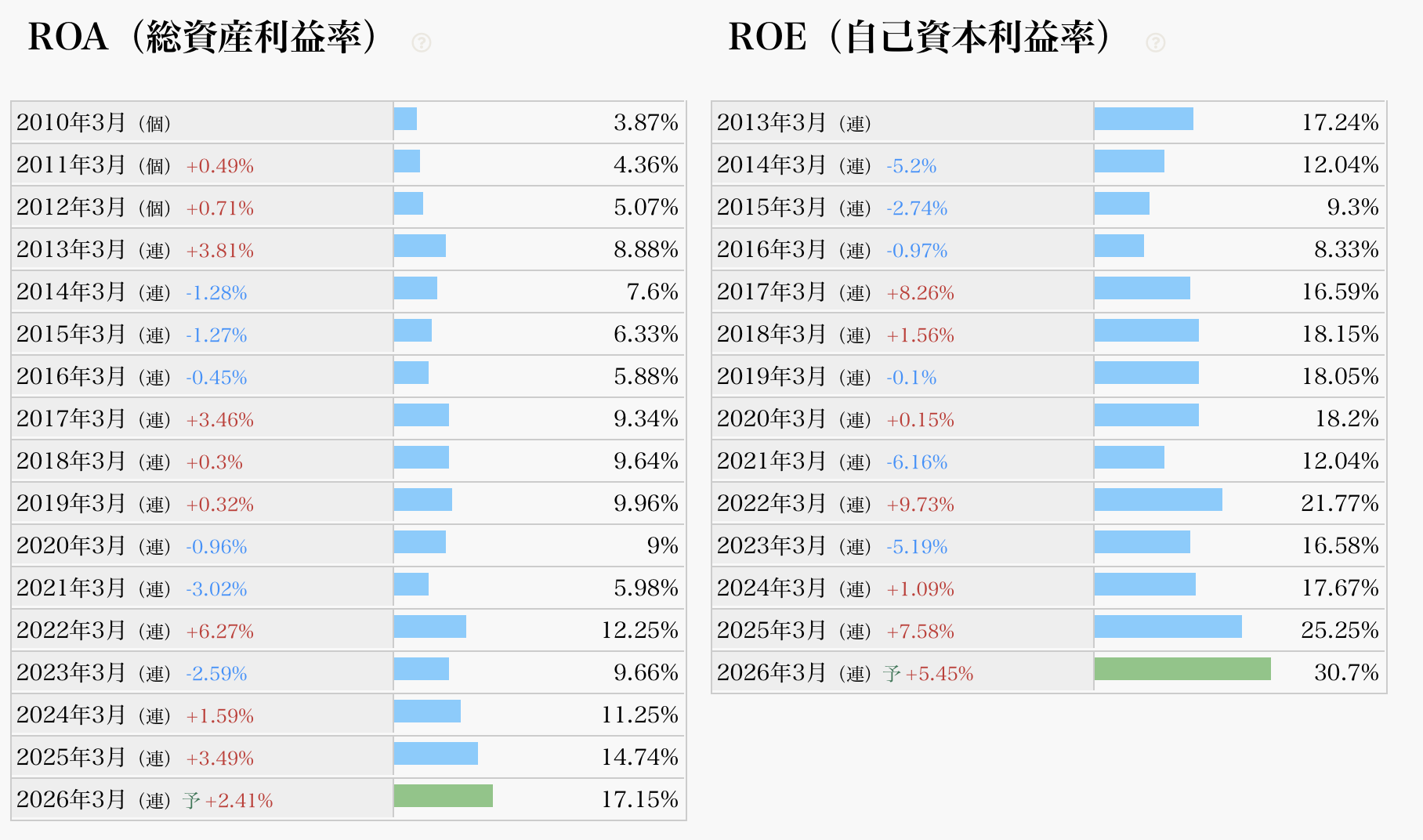

ROEとROAも一貫して高水準ですし、「よく作り込まれた会社だな〜」と思っています。惚れ惚れしちゃいますね。

目先のリターンを追うならPERが高さがネックなんですが、のんびり中長期で保有するなら問題ないと思うので、放っときゃ伸びるだろうなーと思って注目しています。

同じ理由でリクルート(6098)にも注目しています👀

僕はリクルートは「サービス業の究極形態」だと考えていて、本当すごい会社だな〜と思って眺めています。

特に好きなのが、同社が掲げる「不の解消」という使命感ですね。

不満とか不便とか、そういう「不」を減らそう、解消しよう、という理念なんですが、これ、ビジネスの根幹であり、真髄だと思うんですよね。

不の解消に経営資源を集中投下するからこそ高いリターンが得られるし、同社も成長してきたわけですね。

この理念が社内全体に行き届いているのはめちゃくちゃ強いと思うし、儲からないわけがないとも思いますね。

製造業ならトヨタ、サービス業ならリクルート、みたいな感じで、どちらも超優良企業だよなーと思って、眺めております👀

PERが高くて、安く買いたい僕はなかなか買えないんですけどねー💦

追伸

メルマガ登録よろしくね。 これからも有益な情報をお届けします。

コメント