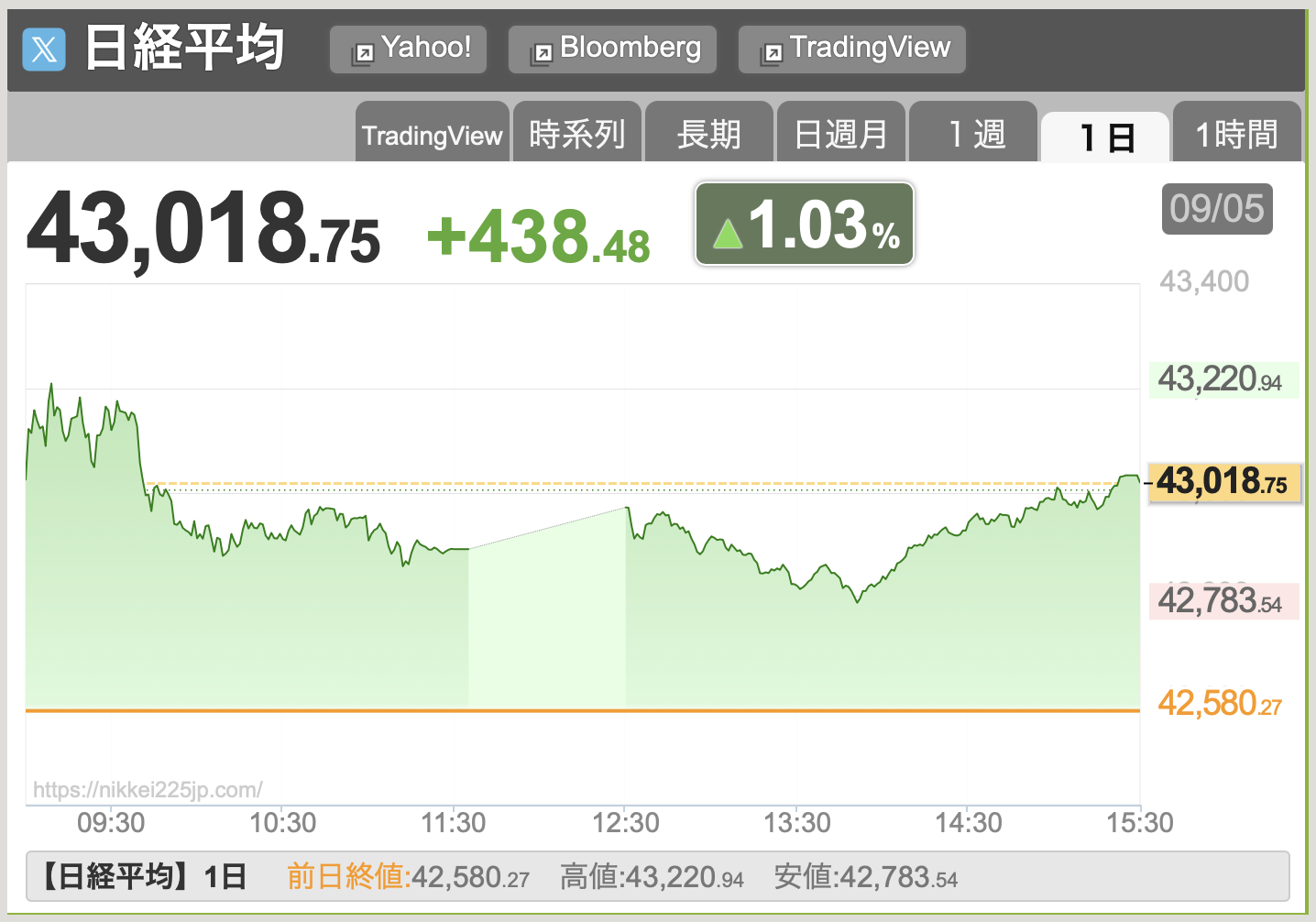

日経4万3000円超え🔥

9/5、日経平均は、再び4万3000円を超えました🔥

筆者は「ずいぶんと高いな」と思うのですが、それにしても強いですね。

9/4に発表された投資家主体別売買動向をみてみると、足元で日本株を買い支えているのは「事業法人」と「個人」っぽいです。海外投資家は売り始めています。

日経平均のEPSは右往左往しています。足元でちょっとだけ上がっていますが、まあノイズでしょうね。

足元の業績悪化はトランプ関税が理由なので、来期には「ケロっと回復するのかな」という気がします。

アメリカの雇用統計

このままEPSが反発しないとしたらアメリカの景気が落ち込んだ場合で、今夜の雇用統計がどう出るか気になるところです。

8/14のブログでは

もともとサーム・ルールは移民が豊かな時に作られているので、今の状況だと景気が悪いのに失業率が低い、みたいな状況にもなりかねない気がするんですよね。

たしか、去年の日銀ショックの時にもアメリカの雇用統計がひどくて、その時はサーム・ルールが点灯していました。

その時は移民が失業率を押し上げていたので、「大丈夫なんじゃない?」という話になったのですが、今回は逆のことが起きているので「逆に危ないんじゃないか?」と感じます。

と書きました。

もはや利下げは「ほぼ確定」と思っていて、失業率が低い(=雇用が堅調)なら「これは移民が減っているからだ!」で通るし、失業率が高いなら、「やっぱり利下げが必要だ!」となる気がします。

個人的には失業率が上がっていた場合が怖いですね。移民抑制で労働力の供給が細っているのに、それでも失業率が上がっていたら、相当景気が弱い現れとなります。

トランプ大統領はFRBに「利下げが遅すぎる」と文句を言っていますが、本当にその通りになってハードランディングになるリスクもあるので、それが怖いですね。

石破下ろしの動き

日本株にプラスの材料があるとすれば、石破下ろしっぽい動きが広がっている点でしょうか。周りの人が次々に辞意を表明しています。

次に控えているのは高市さんか、小泉さんか。高市さんは超ハトなので、日経平均が盛り上がりそうです。そのかわり、インフレはもっと悪化すると思いますが💦

「結局、インフレ悪化したじゃね〜か!」となると、国民の不安も解消できないでしょうから、高市さんが総理大臣になったとしても短命で終わる気がします。

コメント返し

先日、YouTubeにて

今日、これだけ強い戻しをする日経が、42000円を軽々割ってくるとは到底思えない。あるとしたら、総裁選後、アメリカの利下げ後とか、中原さんのいうPER13倍のラインは落ちるのはいつの目処ですか?

とコメントを頂きました。このコメントに対して、僕は以下のように返しました:

あるとしたら、大統領の関税が最高裁で否決されアメリカ政府の財源不足などでパニックが起きる場合、あるいは、失業率が急上昇してビハインドザカーブ濃厚(=ハードランディングの可能性が急浮上する)場合などだと考えています。

トランプショックの底=あれだけの混乱が起きた時の安値ですから、裏を返すと、それだけのことが起きないと下がらないという認識は僕も同じです👀

また、次のようなコメントも頂きました。

「警戒する」というのは、心構えの問題ですか?実際に売買での行動で警戒にあたるポジション変化みたいなものがあるのでしょうか?

僕が「株価が高い!怖い!」と何度も繰り返しているからいただいたコメントです。

予想に反して株価は上がっているわけですが、上がれば上がるほどどんどん怖くなっていきます💦

このコメントに対しては、以下のように返事をしました:

ポジションの変化としては、シクリカル株の利益確定とディフェンシブ株へのシフトがあります。心構えの要素も大きくて、「利益が乗っている時ほどリスクを抑えるのがセオリーだ」と考えています。

もちろん、時勢に乗っている株は伸ばせるところまで伸ばしたいところでもあり、波を乗りこなすバランスは難しいですね。

短期的な想定レンジ

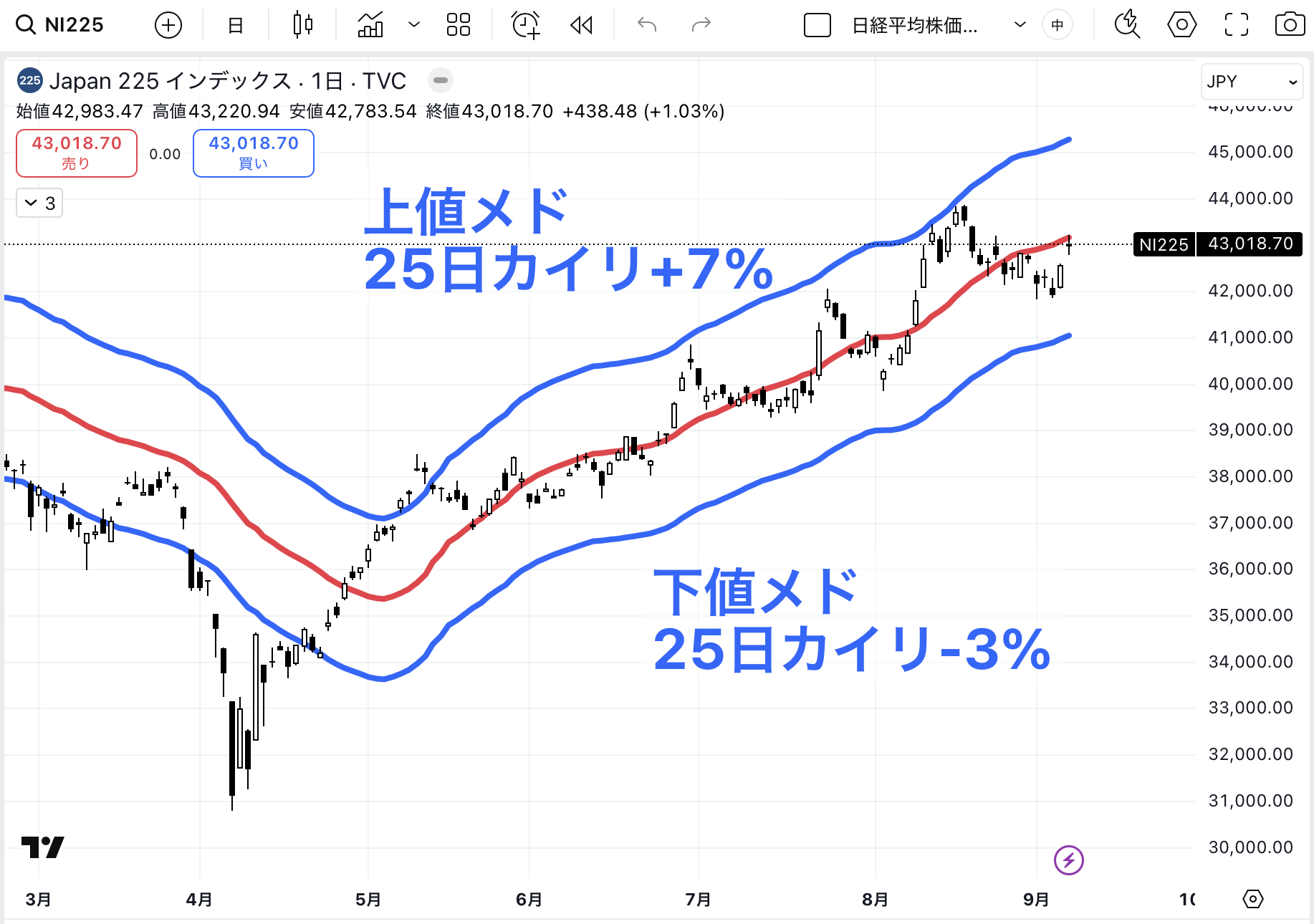

日本株はちょっとトレンドが怪しくなってきました。

と書きました。あれから相場は一瞬下がって、また戻ってきて、ウゴウゴと上げ下げを繰り返しています。予想を外したな〜。

日経平均株価は25日平均をちょっとだけ上回っている間は底が固いんですが、ここを下回ってくると急に弱くなってくるんですよね。

目安としては、25日平均から「+2%〜7%」が適温相場で、そこから崩れて「-3%〜+2%」となると急に弱くなる傾向があります。

上のグラフが、日経平均株価の25日平均乖離率が+2%〜7%の時のバックテスト結果です。(バックテスト期間は1990年以降)

上のグラフが、日経平均株価の25日平均乖離率が-3%〜+2%の時のバックテスト結果です。

日経平均株価の短期チャートを見てみると、まだ下落トレンドですね。

ギリギリ下落トレンドなので、ここを突破できるかどうかが正念場だと思います。

ここを突破できれば、次は4万5000円も視野に入ってきますね。

とはいえ、個人的には「たけ〜な!」と思っているので、一旦ドスンと下がって、「はい!仕切り直し!」となった方が、安心できます💦

長期的な想定レンジ

たびたび指摘してきましたが、ここ10年ほど、日経平均の予想PERは13〜17倍のレンジで推移しています。

日経平均株価の長期チャートを見てみると、まだ高値圏にありますね。

2025年9月時点の筆者の想定レンジは34000〜43000円です。9/5時点、日経終値は43018円です。「だいぶ高いな〜」と思います。

この点についてはYouTubeで以下のコメントをいただいていて:

ヘッジの掛け方がわからないわですよね~😑

これについては、割安株、優良株を買っている時点でヘッジしてるようなモンだと考えてます笑。

それ以外だと、そもそも株を買わないか、銘柄分散でリスク要因を相殺する…とかですかねー👀

新時代に突入か?

想定レンジはあくまで「過去の当てはめ」に過ぎません。2024年にはレンジを3000円くらい突き出した時期もあったんで、「45000〜46000円くらいまでは頑張れるかもな〜」とも感じます。

状況が変わればレンジも変わるはずなので、ここで、「日経平均株価は新時代に突入したのか?」という見方をしてみましょう。

先日、YouTubeでこんなコメントを頂きました:

金融相場は、その通りだと思うけど、金融引き締めをやってないのに相場が下がるとは思えない。金余りによって、業績相場が単にperを2%程度、上方修正されただけだと思います。

その可能性もありますね。

「引き締めをやっていないけれど下がるのはどんなときなのか?」と「緩和的な相場での上昇ペースはどれくらいが妥当なのか?」あたりが、個人的には気になるポイントです。

いまが金融相場だとして、今後、考えられる流れは

- お金が余る(調達しやすい)

- 設備投資が旺盛になる

- 生産能力が増強される

- 作れば作っただけ売れる

- 業績が伸びる(業績相場へ)

という感じかと思います。

実際、足元では設備投資が旺盛みたいですね。

利益は減っているけれど、着実にタネは撒いてまっせ!という感じですね。生産キャパが増えればその分、売れ行きも伸びると期待できるので、いま不足しているものに注目です。

もちろん、売れないものを作っても意味がないので、業績が低迷している会社が設備投資!とか言っていたら「んんん???」となりますが💦

そして、設備投資もできない!となれば自社株買いしたり、株を買ったりしますね。

金融相場でありがちなのが「お金はあるけれど、使い所がない!」というケースですね。

金利が低いので債券はインフレ負けしてしまいそうだし、かといって純金やビットコインはもう高い気がするし・・・こうなってくると、「しょうがないから、株でも買っとくかw」となりそうですね。

いわゆるTINA相場(There Is No Alternatives:他に替えが効かない)というやつですね。

往々にして、金融相場でお金が余ると、「意味のない投資」も増えます。余ってるから使い方が雑になるわけですね。

売れもしない商品の生産能力をムダに引き上げて、作りまくって、結果として「設備投資も商品も全部ムダになりました!」となることもあるのが怖いところです。

昨日のブログでは以下のように書きましたね:

ちょくちょく当ブログでは「今は金融相場だと思う!」と書いています。

こういう時って、足りないのは「お金」じゃなくて「お金を上手に使える会社」なんですよね。

だから、お金を持つより、それを上手に使っている会社に投資をする方が合理的だと思っていて。

じゃあ、上手に使える会社って、どんな会社か?というと、利回り(ROIC)が高い会社なんですよね。

掃除機のようにギュンギュンお金を吸収していって、たくさんお金を使って、そのお金を超効率で運用して大きな利益を稼いでいる会社は希少だと思います。

こういう会社の株が益回り10%そこらで売られてることがなかなかないんで、ノジマ(7419)とか本当に希少だと思います。

松下幸之助も言っていますが、お金は稼ぐより使う方が難しいんですよね。だから投資は難しいわけでw

ちなみに、足元では設備以上に人手が足りてないです。

もちろんセクターにもよりますが、ボトルネックは「投資不足=設備不足」ではなくて「人手不足」が多いんで、その解消を担う会社がしばらく強いと思います。

いつの時代だって、不足はチャンス、余剰はリスクです。

替えが効かない・足りない人材になること。替えが効かない・足りない資産を持つこと。これに勝るヘッジはないと思うんで、常に意識しておきたいところです。

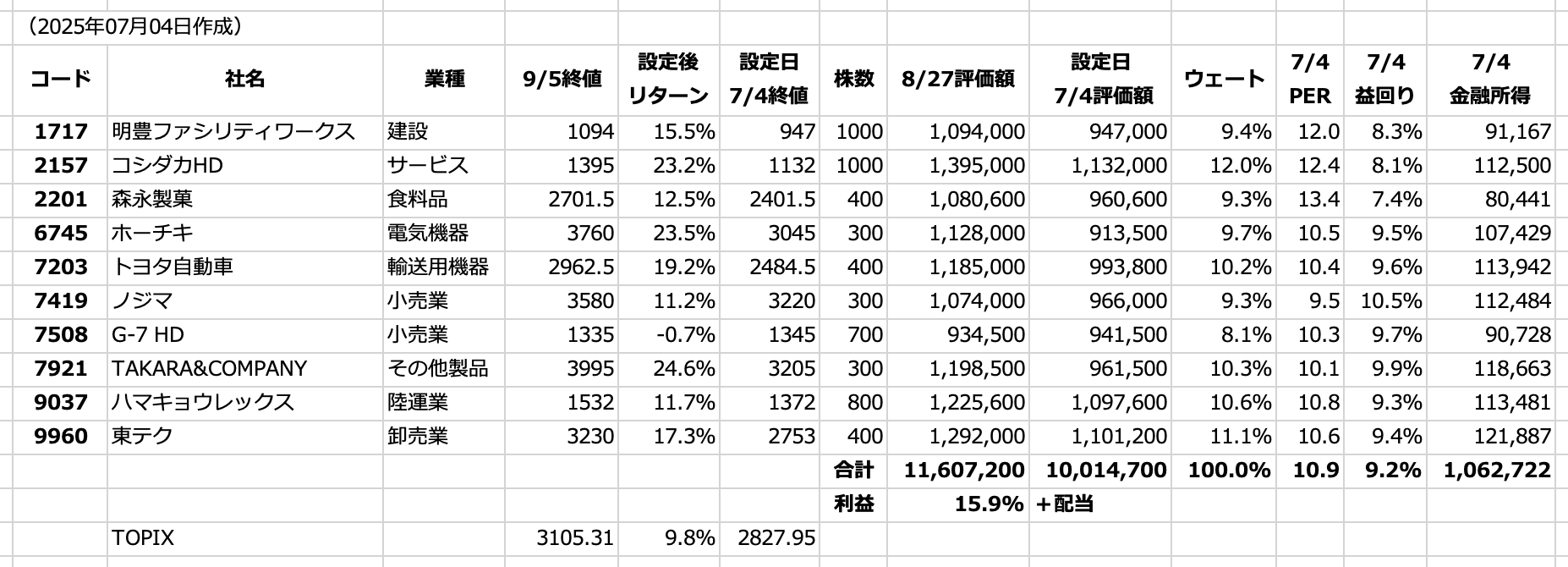

いま注目している株

さいきんサボっていたので、中原指数の動向をアップデートします。

組入銘柄の成績が以下の通り:

ほぼ全部が上がってますね。

まだまだ割安な銘柄ばかりだと思うんで、引き続き、TOPIXより上がってくれると期待しています。

足元では、ホーチキ(6745)が強いですね。

チャートはちょっと古いものです。

ホーチキといえば火災報知器を販売している会社です。防災関連銘柄として、注目しています。うちでも別の防災関連株は持っていますね。

火災報知器を販売した後には保守点検でサブスクにつながるんじゃないか!ということで、「プリンターを売って、トナーで儲ける」という昔のプリンター事業みたいな感じがしてチャリンチャリン儲かる気がしています。

また、火災報知器って、一応人手不足も解消してるんですよね。だって、「火事です!火事です!」なんて人間がやってたら大変じゃないですか。これも人手不足解消です。

当ブログでは去年11月から取り上げている銘柄ですが、それからぐんぐん株価も上がっていますね。

火災報知器のハードのシェアが高いので、同社は営業立地的には同業他社よりは良い位置にあるんじゃないかと思います。

予想PERは13倍で、まだまだお買い得な感じがします。

あとは労働集約型の仕事ですよね。明豊とかハマキョウとか東テクとか。

人手が足りないんだったら、人手を確保できていて、かつ、効果的に働いてもらう方法を知っている会社が強いですね。

先週にピックアップした荏原実業(6328)も、するする上がっていますね。買っときゃよかったかなあ…。

2025年に入ってから、株式市場が荒れていて心配ですね。

相場が荒れている時は立ち振る舞い方しだいでピンチもチャンスに変わります。

今後も面白い株がたくさん出てくると思います。また見つけたら共有しますねー。

追伸

メルマガ登録よろしくね。 これからも有益な情報をお届けします。

コメント