日経平均が大幅高🔥

8/15、日経平均は大幅高となりました🔥

株価が上がった理由の1つは、GDP速報値が好調だったからでしょうね。

4-6月期の名目GDP成長率は年率5.1%、実質GDP成長率は年率1.0%でした。GDPは企業会計でいう「粗利」に当たるので、ちゃんと価格転嫁できてるってことですね。

名目成長率と実質成長率の差が4.1%もある、と言うことは、物価が年4%も上がっているってことなんでしょうね。どひゃー😱

もう少しの上昇余地

テクニカル分析の話をすると、日経平均株価は「もうちょっと伸びる余地があるかな」と感じています。

1990年の日経平均株価のチャートをバックテストしてみたところ、同指数は25日乖離率が7%を超えると「行って来い」になりやすかったです。

裏を返すと「7%まではわりと頑張る」んですよね。

今の乖離率は6%なので「もうちょっとくらい頑張れそうな水準だな」と感じます。

アノマリー的には「週末が強いと週明けも強い」傾向があるので、月曜日にもう一段くらい上がって、火曜日あたりに調整が入る、みたいになる気がします。

上昇相場からセクターローテーションへ

経験上、足元の株高は「ちょっとやり過ぎ」に見える水準です。

ここ10年ほど、日経平均の予想PERは13〜17倍のレンジで推移しています。

2025年8月時点の筆者の想定レンジは33000〜42000円です。8/15時点、日経終値は43378円です。

想定レンジは33000〜42000円なので、現在の水準は「上限を突破」しています。

米国株も過熱感が出てきています。

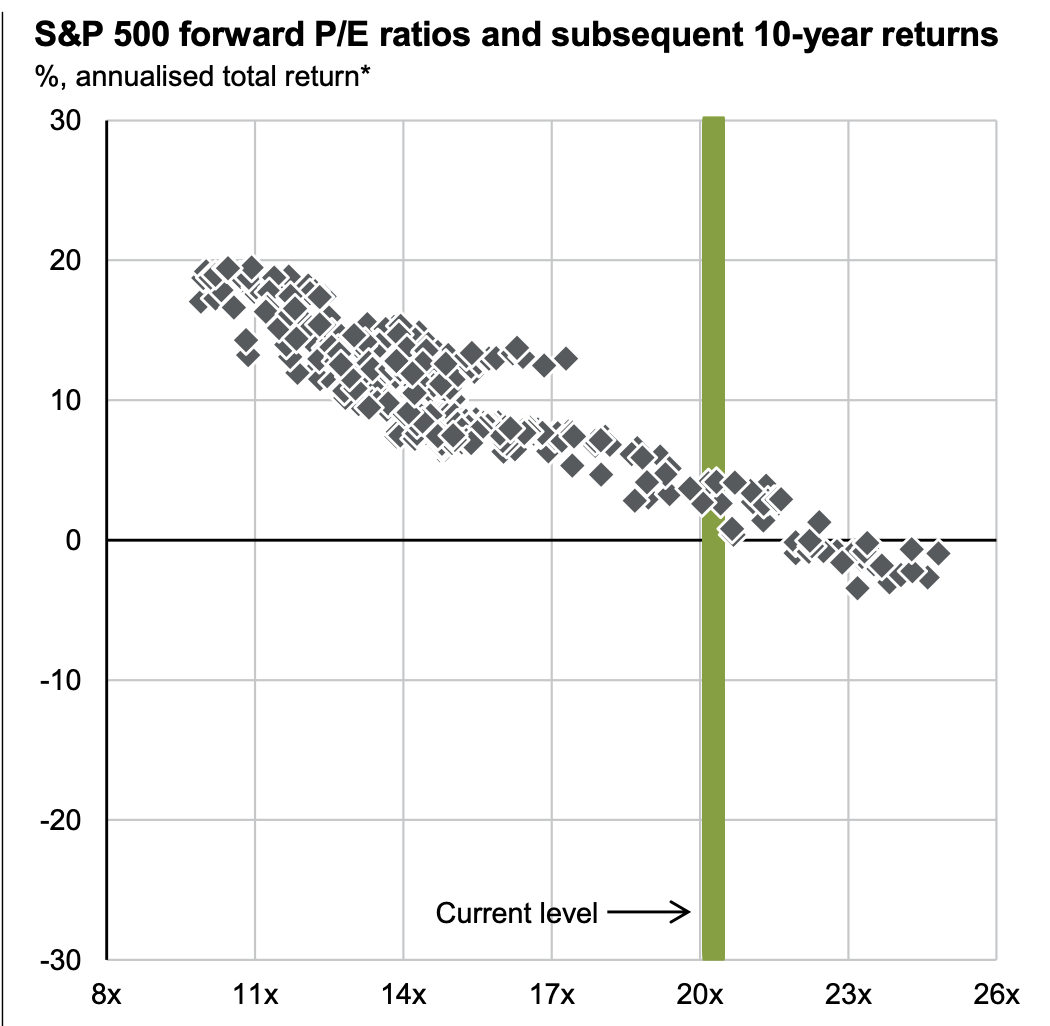

前にも共有しましたが、改めてJ.P.Morganが公開したレポート(Guide to the Market)を共有します。

この資料の53ページに、「US valuations and subsequent returns」というページがあるんですが、ここに、S&P500指数の予想PERと、目先1〜10年のリターンの相関を表した図が乗っていました。

1988年以降の月足データを集計したところ、S&P500指数は、12ヵ月先EPSによる予想PERが23を超えると、それから10年間の期待リターンが悪かったことが示されています。

WSJをチェックしてみると、8/8時点のS&P500指数の予想PERは23.74倍でした。もう上限突破していますね。

金融相場で相場全体にお金が入ってくる、というのもありそうですが、だいぶ高くなっているのでそれを当てにするのは怖さを感じます。

日本株も米国株もちょっと上がりすぎていると思うので「なんでも株高」を期待するのはちょっと楽観的すぎる気がします。

それより「決算が良かったのに株価が上がらない!」みたいな銘柄を狙って、じわじわ上がってくるのを狙いたいなー。

また暴落シグナルが点灯

暴落シグナルとして有名なヒンデンブルグオーメンが、8/11に再び点灯したようです。

ヒンデンブルグオーメンは数学者ジム・ミーカが考案したテクニカル分析指標で、点灯すると1ヶ月間は有効と言われています。

点灯の基準は以下の通り:

NYSEの52週間の新高値の1日数と52週間安値の1日数はどちらもしきい値(2.8%)を超える。

NYSE指数の価値は50取引日前(または10週間平均)よりも大きい。Wikipedia(英語版)より

計算式がごちゃごちゃしていて「本当に意味あるのか?」とツッコミたくなりますが、高値更新銘柄と安値更新銘柄が両方とも大量発生した時に点灯するサインなので、不気味なのは間違いないですね。

前に点灯したのは8/1でした。ヒンデンブルグオーメンは短期間で何度も点灯すると確度が高まるそうなので、心配ですね。

僕自身、厳密にバックテストしたことはありませんのでなんともですが、そういやトランプショックの1ヶ月前にも点灯していたな〜ということで、いちおう報告しておきます。

最大の爆弾

株価が下がるとしたら、「日銀の利上げ」が一番インパクトがデカい爆弾だろうな、と感じています。

足元の株式市場は「業績相場」というよりは「金融相場」だと見ています。だから、日銀が利上げをすると、その前提が覆されるんじゃないかと思うのです。

こないだ日経が下がった時は、ベッセントさんが日本の金利についてイチャモンをつけてきましたね。

同氏は日銀の対応について「私の見解だが、彼らは後手に回っている。したがって利上げを実施するだろう。彼らはインフレ問題を制御する必要がある」と述べました。

確かに、消費者物価指数が年率3%近くも上がっているのに、まだ金利は0.5%ですからね。そりゃインフレが止まるわけがないですよね。

アメリカで同じことをすれば、多分インフレ率が8%とか9%とかとんでもない水準になるでしょうねー。借金嫌いの日本だからこそできる技だと思います。

もう1つ心配なのが雇用統計ショックです。

足元では、トランプ大統領が移民抑制を始めたので、それによる人手不足が起きています。

今の状況だと景気が悪いのに失業率が低い、みたいな状況にもなりかねず、景気が悪いのに金融緩和が遅れちゃうリスクはある気がします。

一方、足元ではアメリカのindeed求人が増えていたり、VISAカードの消費額が増えたりしているそうなんですよね。そんなに景気は悪くない気がしています。

仮に悪い数字が出たとしても金融緩和していくとも思います。「手遅れにならない限り、そんなに心配する必要はないだろう」と感じています。

いま注目している株

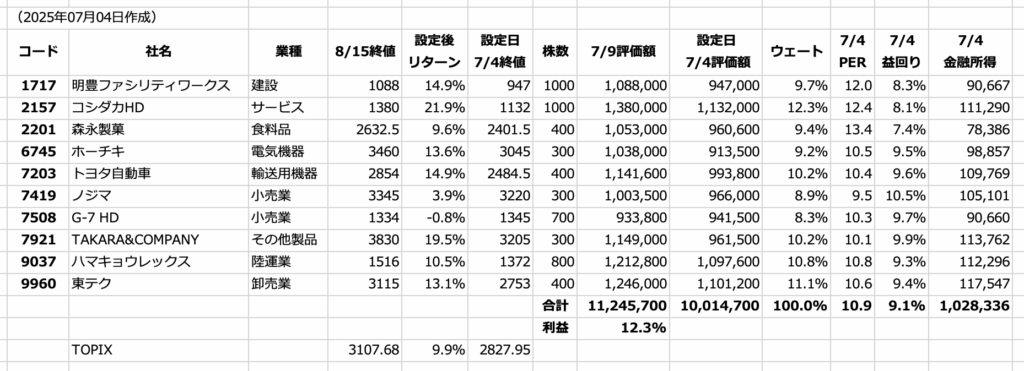

前に作った、「中原指数」のアップデートです。

絶好調なんですが、TOPIXがアゲアゲなんで、追いつかれちゃっていますね。

設定来、TOPIXの上昇率は9.9%ですが、中原指数のリターンは+12.26%です。奇跡的に勝てています。

組み入れ銘柄は以下の通り:

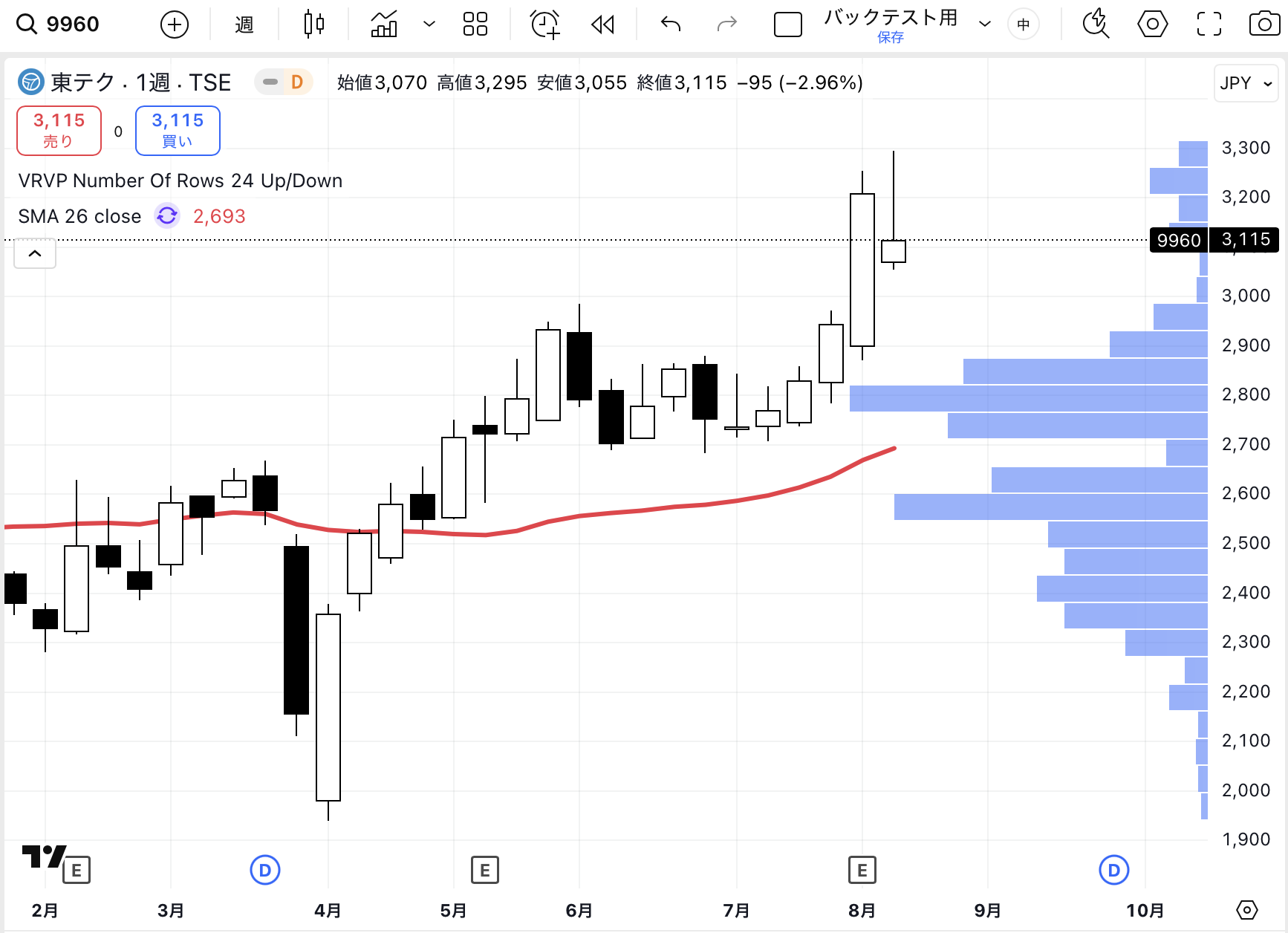

この中だったら、僕はいま東テク(9960)に注目しています。

同社は1955年創業の空調機器および関連機器の専門商社であり、空調業界の草分け的存在として業界をリードしてきました。

空調分野では業務用空調国内シェアトップのダイキン工業のNo.1代理店であり、計装分野ではアズビル(空調自動制御国内トップ)の特約店として、多様なメーカーの製品を幅広く扱い最適な提案を行っています。

8/8には第一四半期の決算がありました。

| 決算期 | 売上高 | 営業益 | 経常益 | 最終益 | 修正1株益 | 対上期進捗率 | 発表日 |

|---|---|---|---|---|---|---|---|

| 23.04-06 | 27,732 | 331 | 526 | 256 | 6.2 | 12.9 | 23/07/31 |

| 24.04-06 | 31,729 | 2,228 | 2,615 | 2,002 | 48.7 | 41.0 | 24/08/09 |

| 25.04-06 | 36,161 | 2,960 | 3,282 | 2,195 | 53.3 | - | 25/08/08 |

当ブログでは3月から取り上げている銘柄で、それから20%以上上がっています。

ただ、決算前から期待先行で上がっていたからか、決算後はちょっと株価が落ち込んでいます。

そうは言っても、予想PERは12倍と安いし、例年と比べて業績の進捗も良いと思うので、多分、上振れて着地すると思います。

見た目以上に安いと思うので、下がった今が買い時なんじゃないかなー👀

2025年に入ってから、株式市場が荒れていて心配ですね。

相場が荒れている時は立ち振る舞い方しだいでピンチもチャンスに変わります。

今後も面白い株がたくさん出てくると思います。また見つけたら共有しますねー。

追伸

メルマガ登録よろしくね。 これからも有益な情報をお届けします。

コメント