日経平均1502円も急落

3/31、日経平均は1502円も急落しました:

週末の時点で、日経先物が800円くらい下がっていました。

だから「月曜日は損するだろうな」と覚悟していました。しかし、まさか2倍近く下がるとは😭

含み損しんどい

僕の持ち株もことごとく下がっています。資産評価額は1日で285万円も減りました。

先週金曜日の下げも含めると375万円減ってます。2日で1年間の生活費が吹き飛びました。1日200万円くらいのペースで減っています。

持ち株の中には4〜5%くらい下がった株がゴロゴロしています。こんだけ下がると心配になっちゃいますね。

そこで今日は、いま一度、足元で起きていることを整理します。そして、損切りすべきか、ナンピンすべきか、動くとしたらいつがベストか?など考えていきます。

急落の原因

どうして、こんなに株が下がったんでしょうか?

考えられる原因を列挙すると、

- インフレ懸念

- 景気後退懸念

- 過熱した株価

- 景気サイクル

の4つが思い当たります。

1. インフレ懸念

トランプ大統領は外国車の価格が上がっても「まったく気にしない」という発言しました。関税の強硬姿勢がチラつきます。

関税はインフレを招きます。

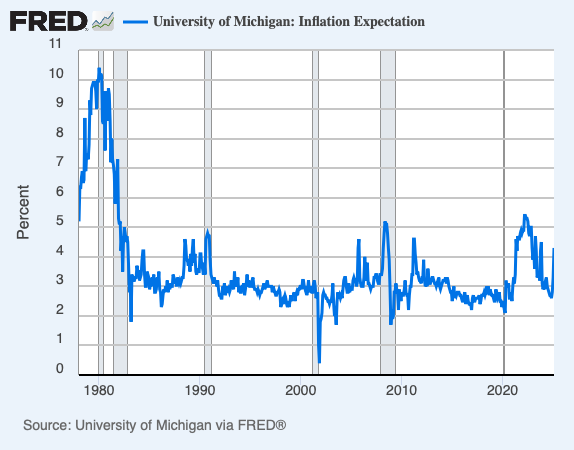

米ミシガン大消費者調査によると、5年先インフレ予想は4.1%だそうです。

ちなみに、1年先の期待インフレ率は前月時点で4.3%でしたが、これも5%に引き上げられたそうです。

インフレが強まると無リスク金利が高止まりします。無リスク金利が高いと「リスクを取る旨み」も薄れます。だから要注意です👀

2. 景気後退懸念

アメリカでは消費の70%を消費者が牽引しています。そんな中、ディスカウントストアを展開するウォルマートは見通しを悲観しています。

またトランプ関税はインフレを招きます。インフレがひどいと消費が冷え、景気を下押しするリスクがあります。

このグラフは、アメリカの輸入に対する関税の加重平均です。

世界恐慌(1930年代)でも関税が大きく引き上げられました。そして今、トランプ大統領がそれ以上の関税を行おうとしています。

世界恐慌の時には

- 世界経済の減速局面で

- 自国産業の保護目的で高関税を導入し

- 各国が報復関税を行い貿易戦争に発展し

- 景気がさらに冷え込んだ

という経緯がありました。今回も当時の状況に似ている点があります。不気味ですね。

3. 過熱した株価

3/29時点、S&P500の予想益回りは4.73%、実績ベースだと3.60%です。

PERは益回りの逆数です。つまり、投資額に対する投資先が稼いだ純利益の利回りです。

益回りが10%なら、全額配当に回せば配当利回り10%となることから、理論上、目先の投資リターンは益回りに連動します。

米国債に投資すればノーリスクで4%の利回りが得られます。それと比べるとS&P500の益回りは低すぎる気がします。

4. 景気サイクル

この資料によると、戦後のアメリカの景気サイクルは「拡張期間が64.2ヶ月」「後退期間が10.3ヶ月」というスパンなのだそうです。

これを年数に直すと「好景気5年」「不景気1年」というサイクルです。

ちなみに、2022年の株価が下落は「下落周期」には入っていません。だから、前回の後退局面は2020年です。

それから5年が経ち、そろそろ怪しいな?大丈夫かな?👀と思います。まあ、かなり単純化した考えなので、これだけを当てにすることはできませんが💦

なお、高インフレが続くと金融緩和による経済刺激は望み薄です。この場合、コロナ危機のような急反発も期待しにくいです。

売り信号が点灯

ちなみに、(1)高インフレ、(2)高すぎるPER、(3)下落相場、という3つが揃うと強めの売り信号です。

さらに、SOX安・円高により日本株にも売り信号が点灯しました。

この売り信号はITバブル崩壊やリーマン危機でも点灯しました。どちらの場合も日経平均は半分になりました。

日本株は割安感があるので軽傷だと思います。問題は米国株です。エグい下げが来るかもしれません。要注意です⚠️

損切りすべき?

このように、足元では不安材料が増えています。それもあり、「損切りした方が良い?」という質問が届きました。

最近は、益回りも見ずに「米国株最強神話」を信じている方が多い気がします。危うさを感じます。

先にも書いたように「短期リターンは益回りに連動する」傾向があります。

米国株の目先のリターンは乱高下しつつ目先数年は年率5%くらいに落ち着くと思います。日本株は年率7%くらいだと思います。

この利回りで満足なら、僕はホールドします。

一方、利回りに満足できないなら損切りします。あるいは、もっと手堅い資産あるいは利回りの高い資産への乗り換えを検討します。

ナンピンの注意点

積立投資などで「買い増し」する場合はどうでしょうか?

いまの益回りに満足しているなら「買い増し」で良いと思います。一方、満足できないなら買い増すのはビミョーです。買うとしても別の投資先を探します。

僕はiDeCoでTOPIX連動型投信に積立投資しています。TOPIXの益回りは7%くらいで、適正価格だと思います。下がったらお買い得になるので、なおさら買い増ししたいです。

ここ10年ほど、日経平均の予想PERは13〜17倍のレンジで推移しています。レンジは時間と共に少しずつ上がっていて、3月時点で32500〜42500円です。

3/31の終値は35617円で、想定レンジから見ると「ほんのちょっと割安」くらいです。また下がる余地はあります。

10日騰落レシオは50を下回ると底打つことが多いです。まだ100を超えています。だから、「底打ちはしばらく先かな」と感じます。

下げを主導しているセクターは割安感が出てきてました。合理的に考えるならナンピン・買い増しが良いでしょう。しかし、僕は今のところ下げ切るのを待って様子見しています👀

ディフェンシブ株多めで下落相場をしのぐ。上昇相場が来そうになったら、シクリカル株をナンピンする。という流れを考えています。

いまの注目株

去年の10月から繰り返し取り上げていますが、光通信(9435)がいい感じです。

予想PERは14.7倍、予想ROEは12.63%です。

電気・ガス、通信、飲料、保険、金融など、不景気に強いサブスクビジネスに力を入れています。

同社はバリュー投資が得意です。サブスクビジネスでチャリンチャリン稼いで、そのお金で割安株を買い漁っています。

ということは、株価が下がればチャンスも増えます。足元の下落相場はむしろチャンスです。

日経平均が大きく下がっていて心配ですね。

相場が荒れている時は立ち振る舞い方しだいでピンチもチャンスに変わります。

今後も面白い株がたくさん出てくると思います。また見つけたら共有しますねー。

追伸

メルマガ登録よろしくね。 これからも有益な情報をお届けします。

コメント