日経平均が急落⚠️

11/14、日経平均が再び急落しました⚠️

相変わらず、AIバブルの逆回転が続いていますね。

きっかけとしては、リーマン危機の時に空売りで利益を出した「マイケル・バーリ」が警告しているのが気になります。

他にも、投資の神様バフェットが現金比率を高めている点でしょうか。

あとは、テールリスクとして怖いのがプライベートクレジットですね。コレが悪さして金融危機みたいなものにいずれつながるかもしれないので、怖いなーと思っています。

寄与度別ランキングを見ると、ソフトバンクグループの下げが止まりません。

アドバンテスト、東京エレクトロン、フジクラ、などなど、人気な銘柄から次々に落ちていますね。

当ブログでは10月に、

AI開発が進んでいけばバブルにもならずグイグイ成長していくだろうなーとも思いつつ、足元のペースをみるとちょっと早すぎる気がするので、どこかで弾けるタイミングがあるだろうな

と書いていましたが、やっぱりね〜という感じです。

5回目の売り信号⚠️

たびたび取り上げている売り信号のヒンデンブルグ・オーメンですが、5回目の売り信号が点灯したそうです。

この売り信号が点灯するには3つの条件があって、それが:

- NYSE指数が50日前よりも高い(上昇トレンド)

- NYSE銘柄のうち52週間高値と52週間安値の両方が2.8%以上ある(両極端)

- マクレラン・オシレーターが0以下(になってから30日以内?)

なんですよね。

つまり、ごく一部の銘柄が相場上昇を牽引していて、でも大体は調子が悪くて、めちゃくちゃ調子の悪い銘柄もたくさんある「不気味な上がり方」は長続きしない、というシグナルです。

最近だと、クリスマスショックの直前(2018年)、コロナショックの直前(2020年)に繰り返し点灯したんですが、この時は25〜30%くらい下がりました。

11初めあたりから「そろそろ天井じゃないかな〜?」と書いていますが、いや〜な雰囲気です。

想定レンジ

ここ10年ほど、日経平均の予想PERは13〜17倍のレンジで推移しています。

当ブログでは「日経平均株価の想定レンジは34000〜43000円だ!」と言っていますが、このレンジを突き抜けて青天井に上がっています。

11/14時点、日経終値は50,376円です。下がったとはいえ、まだかなり高いですね。

価格帯別出来高のチャートをみると、だんだん需給も悪くなってきているように見えます。

いまのところ相場は持ち堪えていますが、日経平均が48000円を下回ると需給もさらに悪くなりそうです。

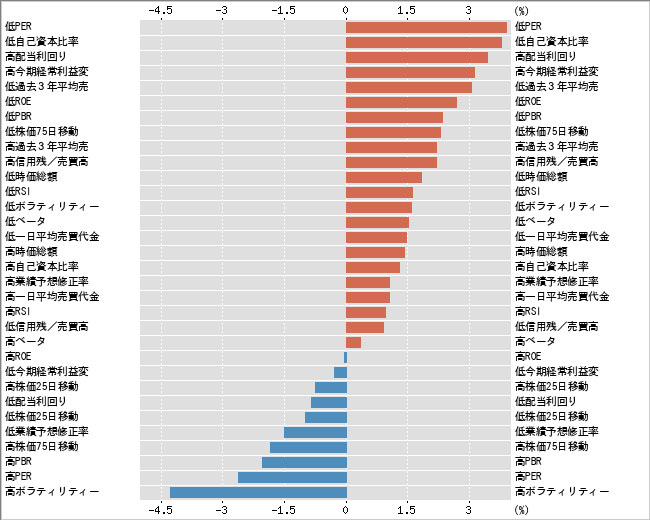

11/14時点の1週間ファクターリターンをみると、足元では「高PER株が売られ、低PER株が買われる」という、至極真っ当なローテーションが起きています。

足元で人気なのは低ROE・低PBRの、いわゆる「ディープバリュー」と呼ばれる株ですね。

僕はこういう株は経営陣にムカツクことが多くて嫌いなんですが、村上ファンドとかのアクティビストが介入しているところは買われそうです。

あとはボラティリティの低い「ディフェンシブな株」も人気ですね。

相場の雰囲気が悪くなってくると「リスクを抑えよう」と考える投資家も増えますから、これもまともな動きだと思います。

いままで、リスクが低い株からリスクの高い株へと資金がシフトしてしたり、割安な株から割高な株へと資金がシフトしていたり、「なんじゃそら!」みたいな動きが目立っていたんでねw

もちろん真っ当に成長している会社に資金が流入するのは良いんですが、そうじゃないところにお金が流れるのは「おかしいでしょ」ということで、良い調整だと思います。

お馴染みのグラフを載せておきます:

よく「損小利大」と言いますが、「利益を伸ばす」ためにはセクターローテーションが起きる前、つまり、相場全体で歪みが広がっている時には「利益を伸ばす」のが大事なんですよね。

一方、セクターローテーションが始まると、利益が伸びた株が売られて、出遅れている割安株にお金が流れていくんで、「伸びた利益を確定して、出遅れ株へとお金を流す」のが効果的なんだろうなーと感じます。

つまり、先行して上がってきた割高株を売って、出遅れている割安株へとお金を流すわけですね。

相場が歪んでいる時には一部の銘柄にお金が一極集中しますが、歪みは永続しないので、上昇の波に乗るだけのったら、一部を利益確定して、出遅れ株に資金移動しておくのが良いと思います。

つまり、「利益確定する良いタイミングなんじゃないかな?」と思いますね。

高すぎる株を売って、安すぎる株を買って、銘柄を乗り換えるだけで収入が増えてヒャッホー!ですし。

うちも資産評価額は下がってますが、配当収入は増えてて嬉しい限りです笑

いま注目している株

G-7ホールディングスにも注目しています。

「オートバックス」や「業務スーパー」のフランチャイズが中核の会社です。

オートバックスについては微妙じゃないかと思っていたんですが、売上構成比を見ると半分が業務スーパーなんですね。

業務スーパーといえば神戸物産で、冷蔵庫1つさえめちゃくちゃこだわる会社なんで、ここのフランチャイジーなら手堅く成長するだろうなと思います。

前に「神戸物産は相場が暴落しても逆行高している!」みたいな話をしましたが、神戸物産のフランチャイジーである同社も似たような傾向があるんじゃないかと思います。

予想PERは10.0倍で、指数と比べても安い。予想ROEは17%と効率が良いです。足元の業績の進捗がビミョーですが、リスクの低さと株価の安さはピカイチだと思うんですよね。

ディフェンシブな株は適正株価も高いんで、手堅いビジネスをやっている割には、お買い得じゃないかと思います。

先日、試しに同社の1株価値を計算したところ、「1株価値=3611円」でした。今の株価が1304円なので、それと比べたらお買い得だと思いますw

追伸

メルマガ登録よろしくね。 これからも有益な情報をお届けします。

コメント