株式投資の聖杯

Xでめちゃくちゃ勉強になるポストを見つけました:

ポストにも書いてあるように、「無相関の戦略を組みわせることシャープレシオの向上が可能」という話ですね。

シャープレシオというのは投資成績を図る指標で、大まかには「リターン÷リスク」を表しています。

シャープレシオが高いほど低リスク高リターン、ということですね。

ありがたいことに、筆者のシャープレシオはTOPIXと比べると高い(リスクの割に高いリターンを達成できている)のですが、これを使えばどれだけ投資の腕が良いかを確かめられるわけです。

そんでもって、ポストにも書いてある、「無相関の戦略を組みわせることシャープレシオの向上が可能」というのは、相関の薄い、つまり変動要因が異なる戦略を組み合わせることでリスクを相殺して、シャープレシオの分母である「リスク(標準偏差)」を減らすことができる、という話なんですね。

これはトレーダーだけじゃなくて、バリュー投資家にも応用できますね。

なぜなら、投資先の業績変動要因が異なれば株価の動きも異なるはずで、そうなれば「業績変動要因が無関係な会社に分散投資すればするほど、どんどんリスクを小さく抑えることができる」と言えるからです。

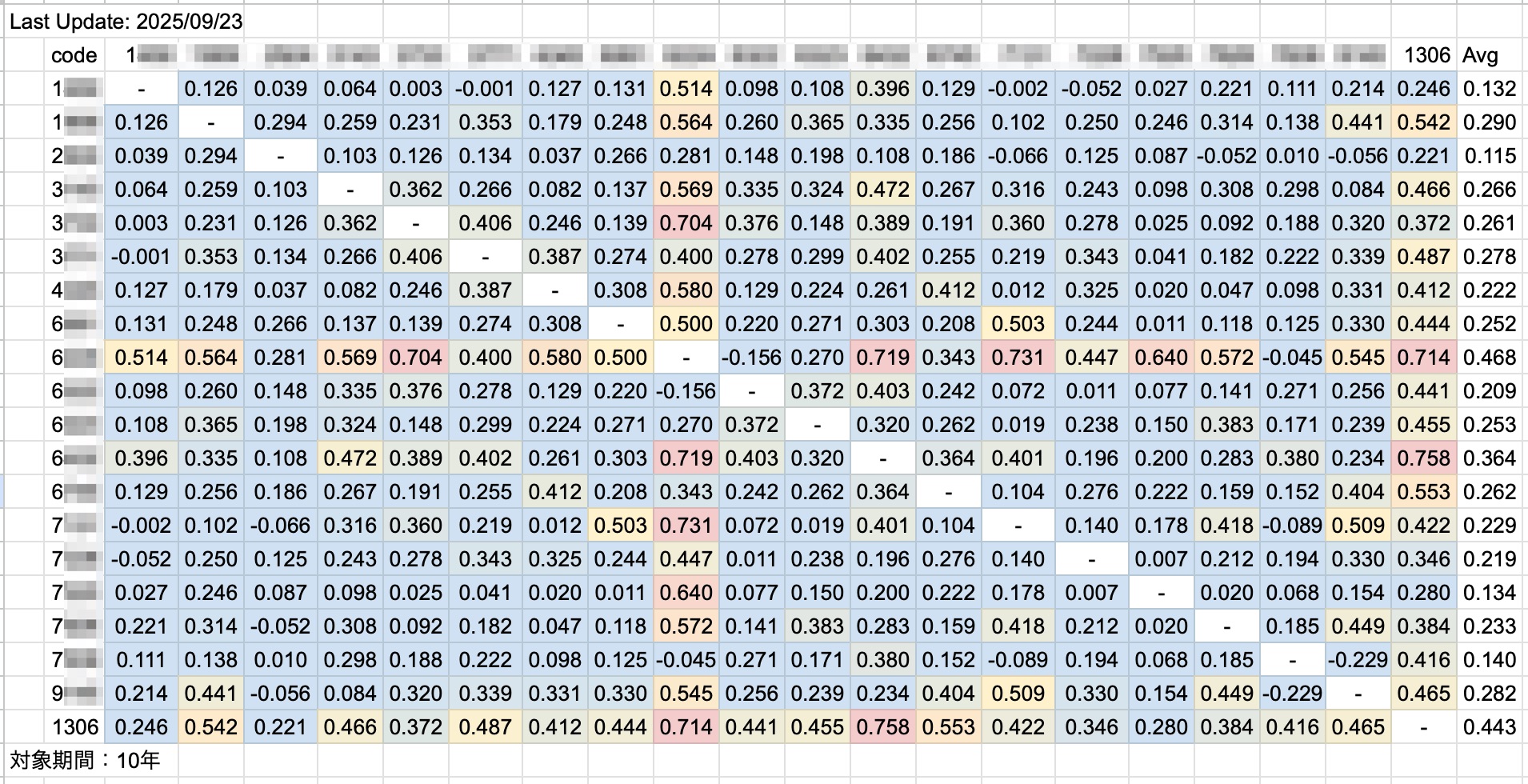

気になって自分のポートフォリオについても調べてみたんですが、無意識ではありましたが、うちのポートフォリオは持ち株同士の相関係数は総じて低く、「かなり分散できた」ポートフォリオなことが確認できました。

つまり「ちゃんと分散投資をしていればタダでリスクを抑えられる」という話で、これは株式投資では珍しい、万人でも簡単に取り入れることのできるアルファな気がしますね。

実際に手を動かして表を作ってみると、うちのポートフォリオも「気づいていなかった相関」がいくつか見つかって面白かったです。

例えば、あまり意識はしてこなかったけれど、建設業者と建設機械の株って、連動してるよなーとか。

他にも、電子カルテの会社とポンプのメーカーの株価が意外と連動してるなーとか。よくよく考えてみると、そういやここのポンプメーカー、医療向けのポンプも作ってたなーとか。

製造業向けのDXやってる会社は、自動車部品メーカーと割と株価の動きが似てるんだなーとか。そりゃそのはずで、確かに自動車メーカー向けにもシステム開発してるしなー、とか。

同じバイク用品を扱っているメーカー2社でも、販売先の地域が違うだけで、全然株価の動き方も変わってくるんだなー、意外と相関がないんだなー、とか。

もちろん、ここで調べている「相関係数」ってのは株価の動きを集計しているだけなので、実際のビジネスでは相関があるかもしれないし、そこのところはちゃんと詰めなきゃいけないんですけどね。

じっくり要因を調べているつもりでも、思わぬ見落としがあるものですから、こうやって相関係数を見てみるだけでも「この会社とあの会社は、こんなところで繋がってたのか!」という発見があって面白いですね。

相関係数が低いメリット

この表を作りながら思ったんですが、たぶん「優良企業ほど相関係数が全体的に低くなるよな〜」とも感じました。

なんで相関係数が低いと優良企業なのか?というと、良い会社ほど他の会社を真似しなくて、むしろ独自路線を突っ走ることになるので、他者と業績が連動しないはずだからです。

もちろん、輸出企業は円安メリット、とか、物流業者は原油安メリット、とか、共通のファクターはありますが、オペレーションの独自性が強すぎてどことも相関がなくなるんですね。

つまりユニークな会社に投資することはそれだけで有利な投資になるし、しかもユニークな会社に分散投資することでさらにリスクを抑えられる、ということで一石二鳥なんですね。

いやあ、面白いなー。また時間があるときに、もっとじっくり調べてみようー👀

追伸

メルマガ登録よろしくね。 これからも有益な情報をお届けします。

コメント