日経平均、一気に割高に?⚠️

決算が出揃いました。リスナーさんから「日経平均のEPSが下がって、日経平均株価が割高になってる!」と言われたので、ちょっと調べてみました。

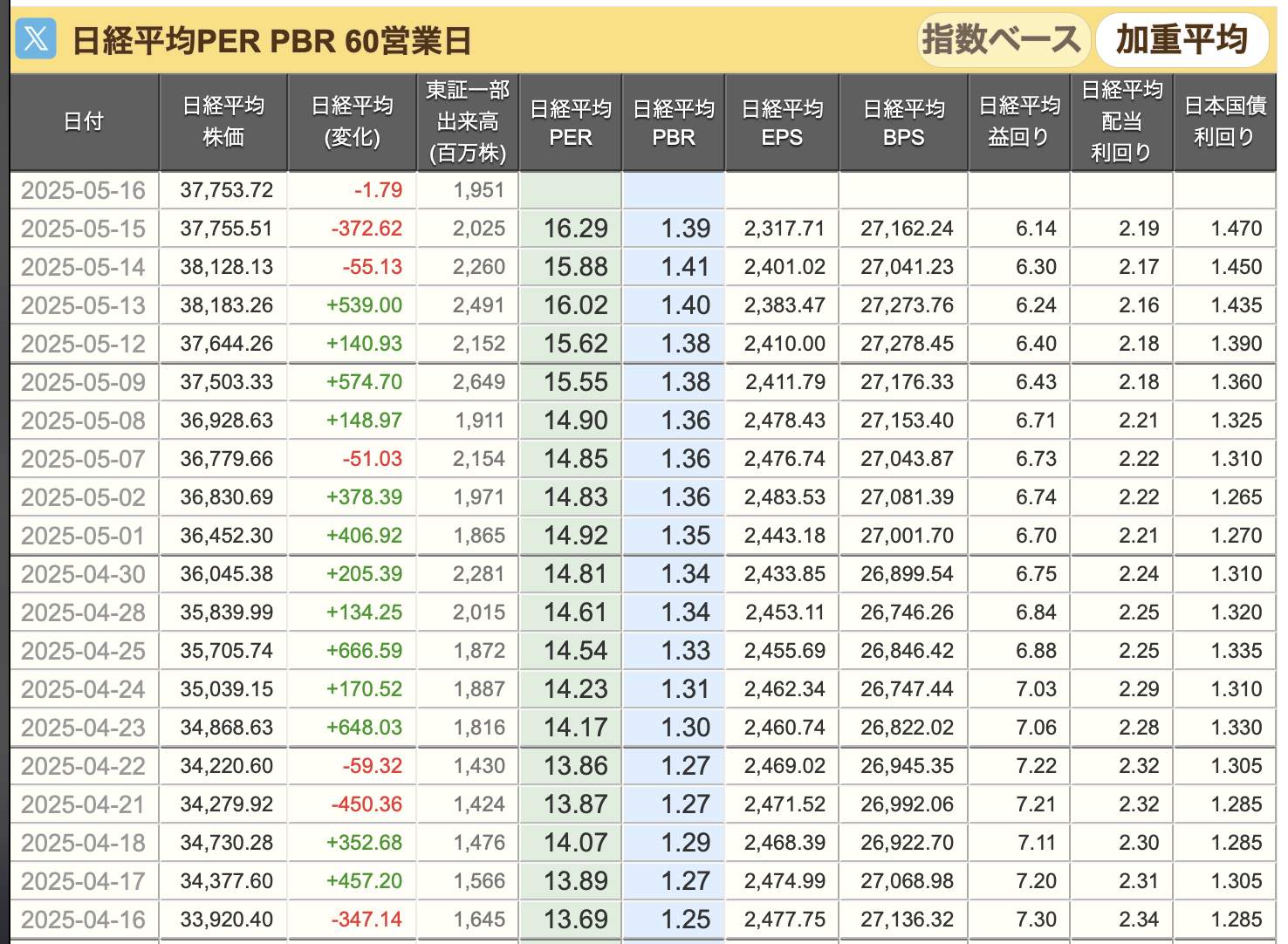

こちらが、日経平均のEPS(加重平均)の推移です:

確かに、日経平均のEPSが200円近く下がってますね。予想PERは16倍を超えてきていて、割高水準にも見えます。

過去の経験的に、日経平均は予想PERが13〜17倍のレンジで推移してきました。このレンジから見ると、予想PER 16倍は「高いな」と感じますね。

以下のグラフをご覧ください:

これはお馴染みのグラフです。トランプ関税などにより、EPSが下がったまま戻ってこない!と言うのであれば、想定レンジはこのグラフよりやや下振れする気がしています。

ちなみに、EPSがこんなに下がった理由は、多分トヨタ自動車が大幅減益となる予想だからです。なので、インパクトが大きいのは日経平均よりもTOPIXですね。

「トランプ関税がなくなれば上方修正も出るだろうし大丈夫だろ!」と楽観する人もいるでしょうが、筆者としては「そんなに上手くいくかなあ?」と懐疑的です。

僕としては「自動車関税の25%」と「相互関税の10%」は無くならないだろうなーと見ています。

特に自動車関税の25%については、「日本がけ免除」みたいな話はないと思っています。

特に自動車関税については「Section 232関税」というのが根拠になっているそうです。

Section 232関税は「国家安全保障」を根拠となっている特定の戦略的セクターへの関税を大統領が個別に課す仕組みだそうな。

正直、理解が浅いのですが、相互関税と違って「やっぱりやーめた!」となりにくいと認識してます。

また、相互関税についても中国の迂回輸出防止の役割もあると思うんで、ここのところを詰めない限り無くならない気がしています。

とはいえ、元々日本企業は保守的な業績予想を出すところが多いです。なので、「保守的な予想→上ぶれて着地」と言うのが基本となるなら、そう悲観する必要もない気がしています。

全体として

「会社予想通りの着地になるなら割高だなー」

「会社予想が保守的ならフェアバリューかなー」

と感じています👀

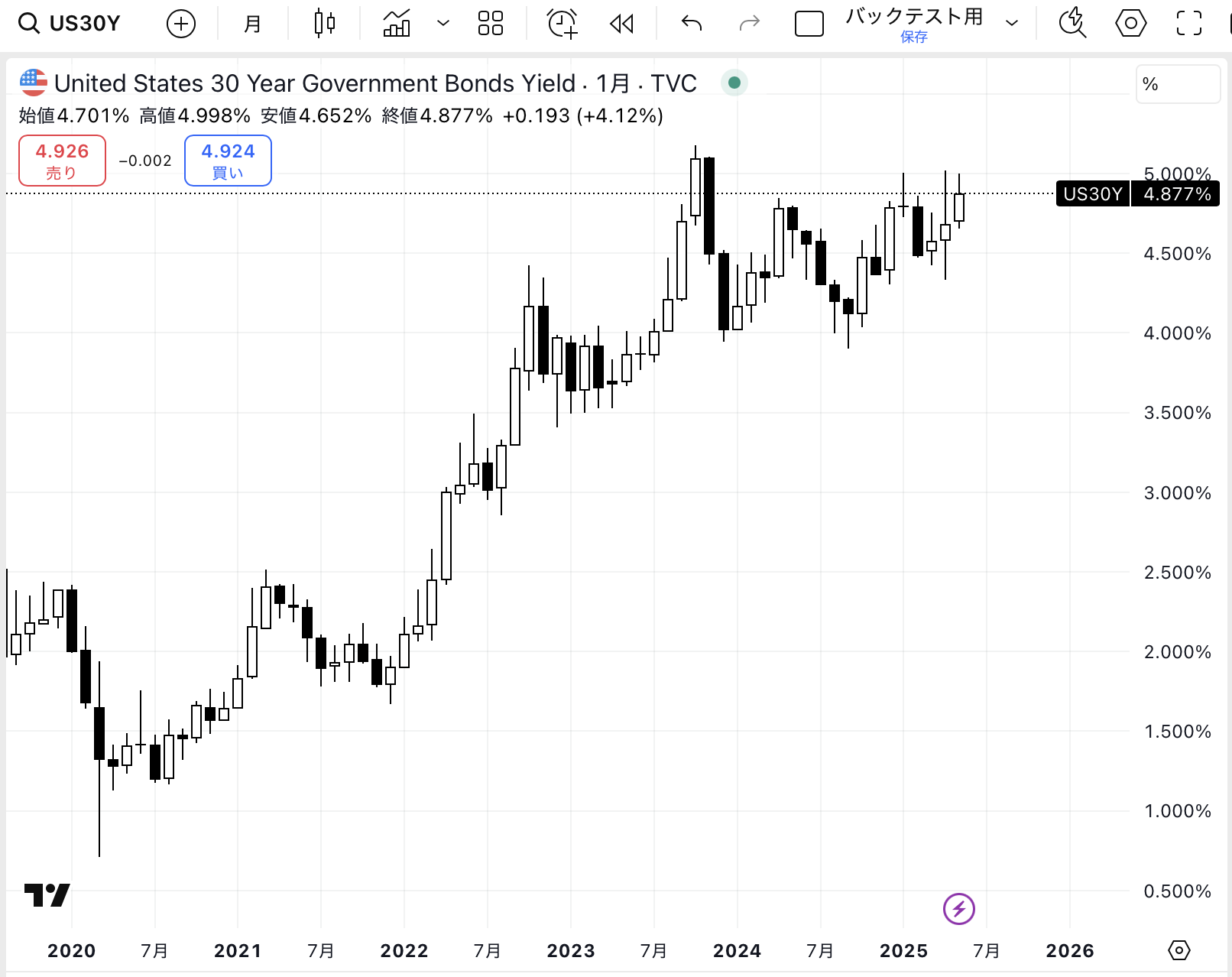

超長期金利の急騰

日本国債の30年債や、米国国債の30年債の金利が高止まりしています。

金利は株式市場にとっては「重力」のようなもので、金利が高いと株価を押し下げる力が働きます。

なぜかというと、金利が高いと国債利回りや預金金利などが上がり「リスクを取らなくても受け取れる収入」が増えるからです。

いま、米国の短期金利は4%を超えていますが、リスクを取らなくても4%のリターンが得られるなら、わざわざ予想PER25倍(目先の予想リターン4%)の株なんて買ってリスクを取らなくても良いよね、となるわけです。

株式と債券は「金融商品の良きライバル」みたいなもんですから、金利の上昇が株安につながる可能性もあります。引き続き、経過観察ですね。

長らくゼロ金利で機能してこなかった日本国債ですが、金利が上がってきたことで、まともな投資対象になる日が近づいている気がします。

純金バブル

前に「ゴールドに売りシグナルが点灯した」と書きました。

ちょうどゴールドについて調べる仕事があったので追加調査をしたところ、やはり純金はピークが近い気がしています。

以下のチャートをご覧ください:

これは、アメリカの貨幣供給量(M2)からゴールド価格($/oz)を割ったもののグラフです。

仮にゴールドの価値が一定だとすると、貨幣供給量とゴールド価格は連動するはずです。完全に連動する場合、このグラフは横ばいになります。

分子の貨幣供給量が増えるとグラフは上にいき、分母のゴールド価格が上がるとグラフは下にいきます。

グラフが上にいくと、貨幣供給量が多い割に純金価格が安いです。逆に、グラフが下にいくと、貨幣供給量が少ない割に純金が高いです。

これがゴールドの割安感を調べる指標になるかなーと思いました。

グラフを見てみると、M2/ゴールドは2B〜20Bの間をいったり来たりしています。ドルと純金が紐づいていた頃は金本位制だった頃は M2/ゴールドは17Bくらいでした。

それから金本位制が終わりアメリカがスタグフレーションに襲われた時には純金ブームになって2Bくらいまで下がりました。

次に純金ブームが来たのがITバブル崩壊からリーマン危機にかけてでした。この間も金融緩和とリスク回避姿勢が重なったことで、6Bまで下がりました。

じゃあ、現在位置はどこか?というと、6.76Bで、リーマン後に純金価格がピークになった2012年と同じくらいの水準です。

これはつまり「貨幣供給量の増加ペースと比べて純金価格が急ピッチで上がっている」と言うことなので、バブルっぽさを感じますね💦

純金は「安全資産」と呼ばれていますが、バブルが弾けた時は半値くらいまで下がる可能性も当然あるので、気をつけないとですね👀

いま注目の株

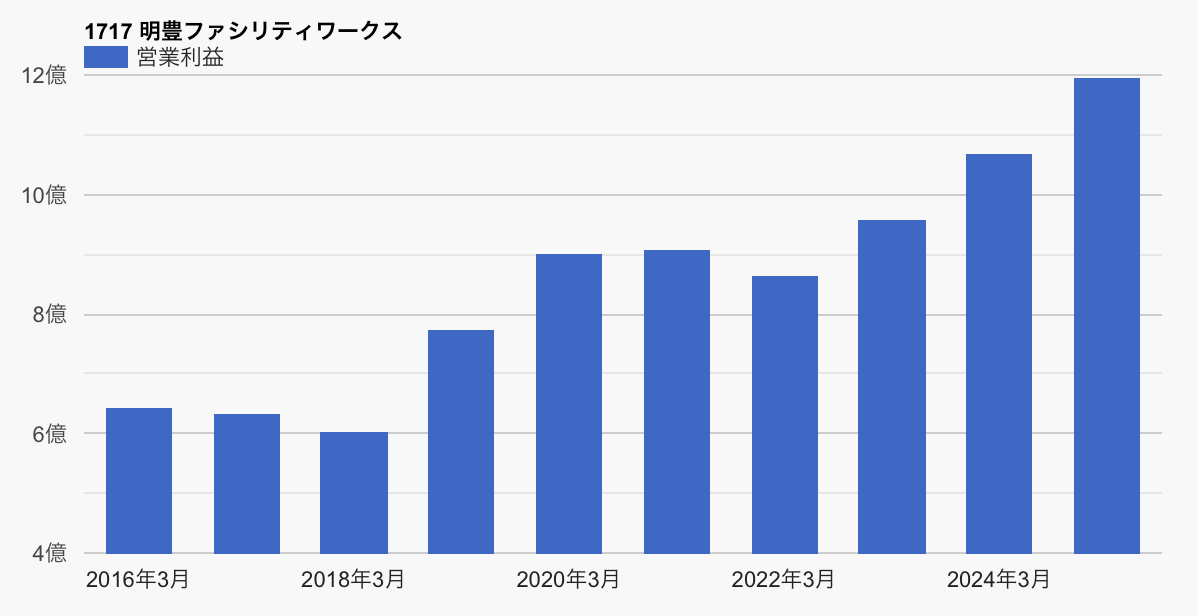

トランプ関税の影響を受けない内需株だったらコレでしょ!ということで、当ブログではお馴染みの明豊ファシリティワークス(1717)を取り上げます。

同社は事務所や工場、学校などを建てたり、移動したりするのを支援するコンストラクションマネジメント会社です。

工場を稼働させながら移転する!みたいな、めちゃくちゃ複雑な引越しなどもがっつりサポートしてくれる会社です。

過去10年で、株価も業績も絶好調だし、トランプ関税の影響も受けず、むしろ2024年問題などの「建設業界の人手不足」が追い風にさえなりそうなので注目しています👀

ポッドキャストも作ってみました:

今期の予想PERは11.4倍、予想配当利回りは4.79%、予想ROEは16.5%です。ザ・優良企業!という感じですねー。

資金効率も良いし、株価水準も適正水準です。過去10年でも5倍以上に伸びてきた会社ですし、今後が楽しみですね〜👀

追伸

メルマガ登録よろしくね。 これからも有益な情報をお届けします。

コメント