日経平均、536円安

12/5、日経平均は前日比-536円でした:

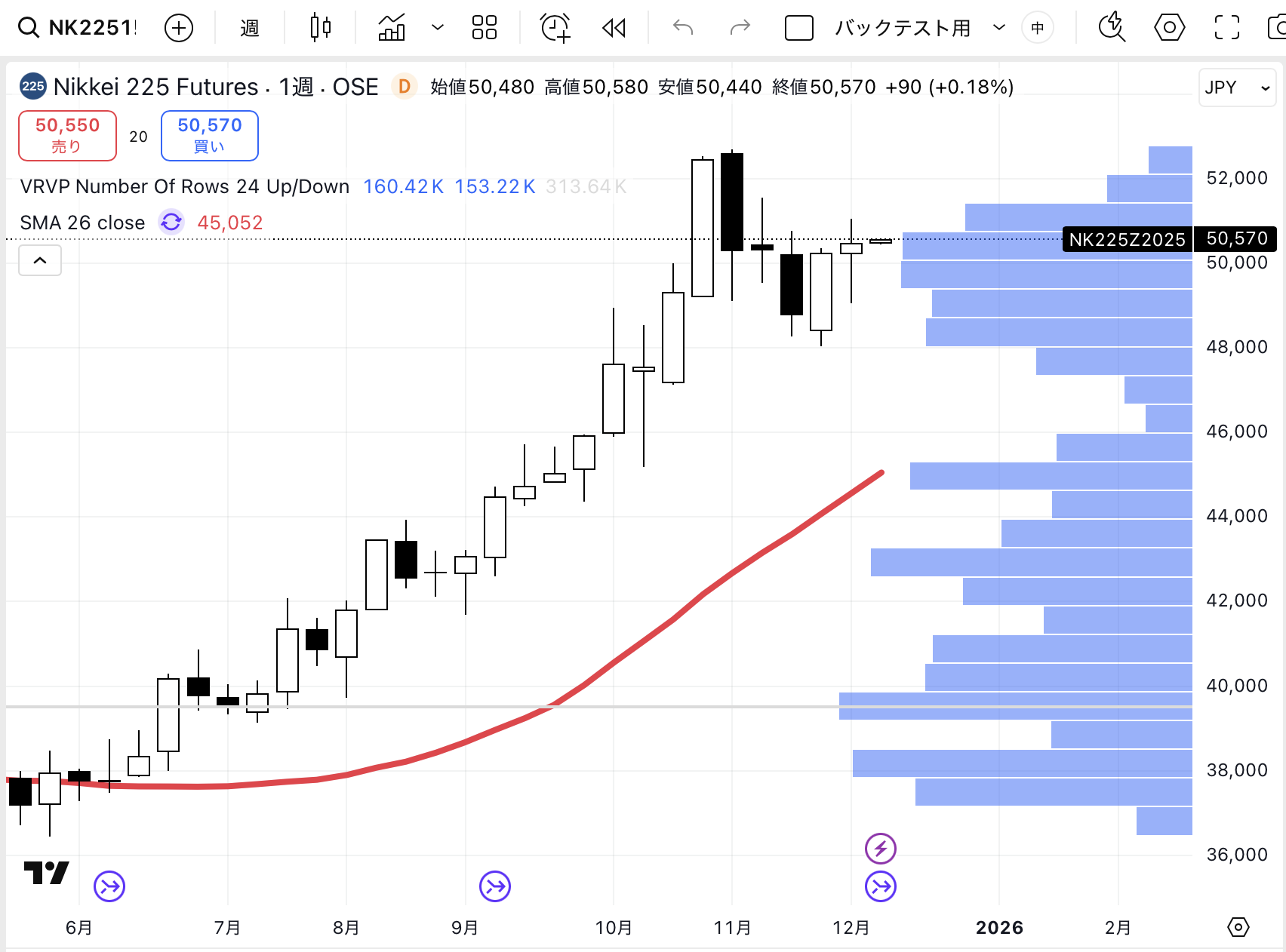

昨日、大きく上がったばかりですが、すぐに戻ってきてしまいました。たびたび当ブログでは「48000〜50500円のレンジ」に言及してきましたが、なかなか上値が重たいですね。

そろそろ日銀が利上げするんじゃないか?という話もありますし、AIブームも一服感があります。

そもそも5〜10月の相場上昇が早すぎただけですから、そろそろいつも通りの「落ち着いた」相場環境が戻ってくるような気がしています。

日本株、どうして上がった?

Xでこんな画像が流れてきました。

ゴールドマンサックスのレポートが出所だそうですが、株式市場ごとに「どうして上がったのか?」の要因を分解しています。

内訳を見ると、グレーが配当、薄い水色がEPSの増加、濃い青がPERの上昇、といった分類なんですが、アメリカ株(S&P500)は「利益成長」が大部分を占めるのに対し、TOPIXは「PERの上昇」が大部分を占めていることが分かります。

つまり「投資家の期待感が高まった」ということで、裏を返すと、期待に応えられなければ株価は下がるということだし、EPSの上昇、すなわち裏付けが増えたわけじゃないということですね。

ビジネスモデルが急に盤石になるってことは不可能(すぐ稼げるお金はすぐに稼げなくなる)なので、そう考えると「足元の株価上昇は長続きするものではなく、停滞するだろう」と分かります。

TOPIXはドルベースで28%ほど上がっていますが、うち16%は「期待の高まり」が原因ですから、実力ベースの値上がりは12%に過ぎなかったということですね。

逆に期待が剥落すれば16%下がる余地がある、という話でもあるので、下落メドを知る上では、これくらいが目安になりそうです。

いまの日経平均株価が50000円なので、仮に18%下がれば8000円の下落ですね。株価が上がれば上がるほど維持するのが難しいですから、これからが頑張りどころだと思います。

AGIが完成すればバブルじゃない?

AIが大好きな人は「AGIが完成すれば全てを総取りできるから、AIバブルはバブルじゃない」という論調があるように感じます。

僕も「なるほどな〜」と感じたんですが、それと同時に「本当にそうなるか?」と疑っています。

最大の理由は「社会がそれを許さないだろう」という点で、AGIができようがなんだろうが、それを社会が認めなければ発展しないよね、となって、最終的なボトルネックになると思います。

例えば、AI開発競争で「電気が足りない!」という話が出てきていますが、それが原因で「電気代が高騰する」と社会全体としては「AIよりも人間に電気を使わせろ」となるのが自然だと思うわけですね。

営利企業としてはAI企業に電気を高値で売った方が得という話になるわけですが、多分、政府が規制するなどの動きになるんじゃないかなーと感じます。儲けても良いけど、ほどほどにね、と。

他にも、AIに仕事を奪われる!とか、そういう話もありますが、多分、あまりに行きすぎるようなら規制が入ると思います。

最終的には「AIに仕事を奪わせる」のではなく「AIに人間を補わせる」という方向にいくはずで、広がっていくとしてもゆっくりだと思います。

AIが将棋棋士を打ち負かしても将棋棋士の仕事がなくならないように、AIに負ける仕事は次々に出てくるんでしょうが、価値の出し方が「コミュニケーション」とか「サービス」とか、別の場所に移動していく感じなんだろうなーと思います。

実際、AIが弁護士並みの能力を持ったところで弁護士がいきなり全員失業…というのも考えにくく、弁護士としての仕事は今まで通りに残りつつ、通常業務が効率化される感じかなーと。

また、独占禁止法などもあるのでAIの独占も起きず、おそらく寡占止まりだと思われます。新しいインフラとしてAWSのような立ち位置になると想定しています。

「AIができれば労働生産性が上がる」という話もありますが、みんなの労働生産性が上がれば、それだけ競争も激しくなるわけで、競争が激しくなったらその分、収益性は下がります。

最終消費者にとっては魅力的な話なんだと思いますが、それ以外の企業にとっては「むしろ競争が激しくなるなら儲からないじゃないか」という感じがするんですよね。

もちろん、AI自体は強力な武器なことは変わらないので、ビジネスモデルの巧拙とか、そのあたりは如実に現れるような気がしています。

日経平均は高過ぎ?

ここ10年ほど、日経平均の予想PERは13〜17倍のレンジで推移しています。

当ブログでは「日経平均株価の想定レンジは34000〜43000円だ!」と言っていますが、このレンジを突き抜けて青天井に上がっています。

12/8時点、日経終値は50491円です。

需給面でみると、日経平均は48000円〜50500円のレンジで出来高が集中しています。

基本的にはこのレンジで「行ったり来たり」する気がしていますが、今回もまた突き返されましたね。しばらく揉み合いが続く気がしています。

米国株は高すぎ?

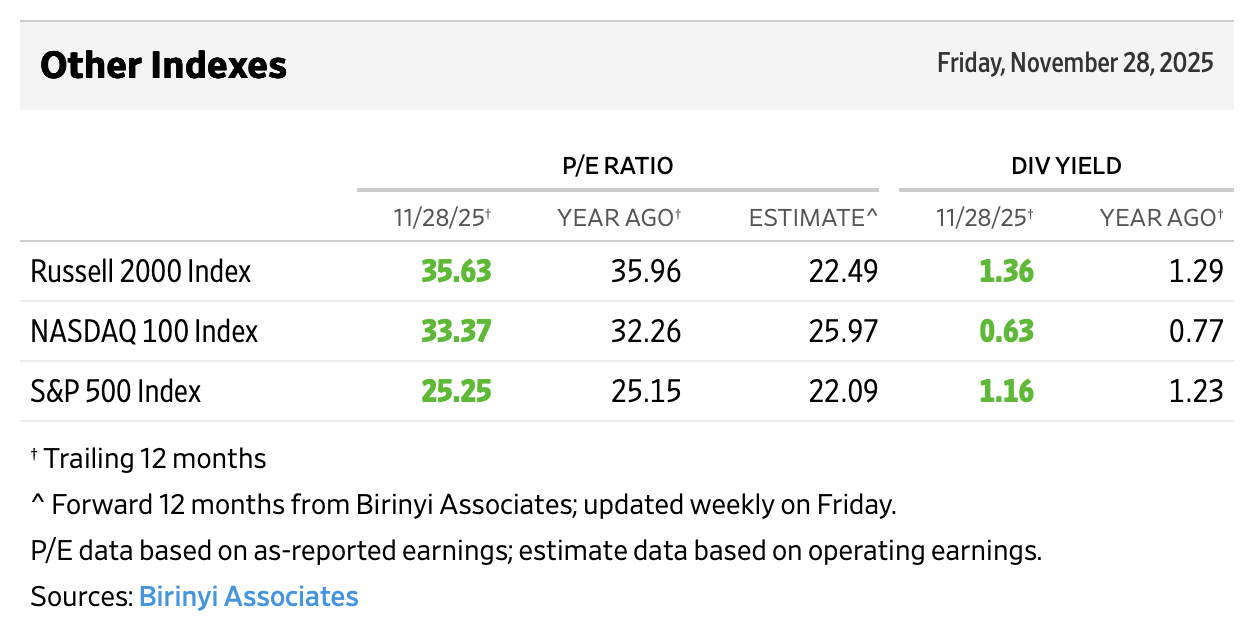

WSJで確認してみると、ちょっと前と比べてアメリカ株の過熱感がマイルドになっていました。

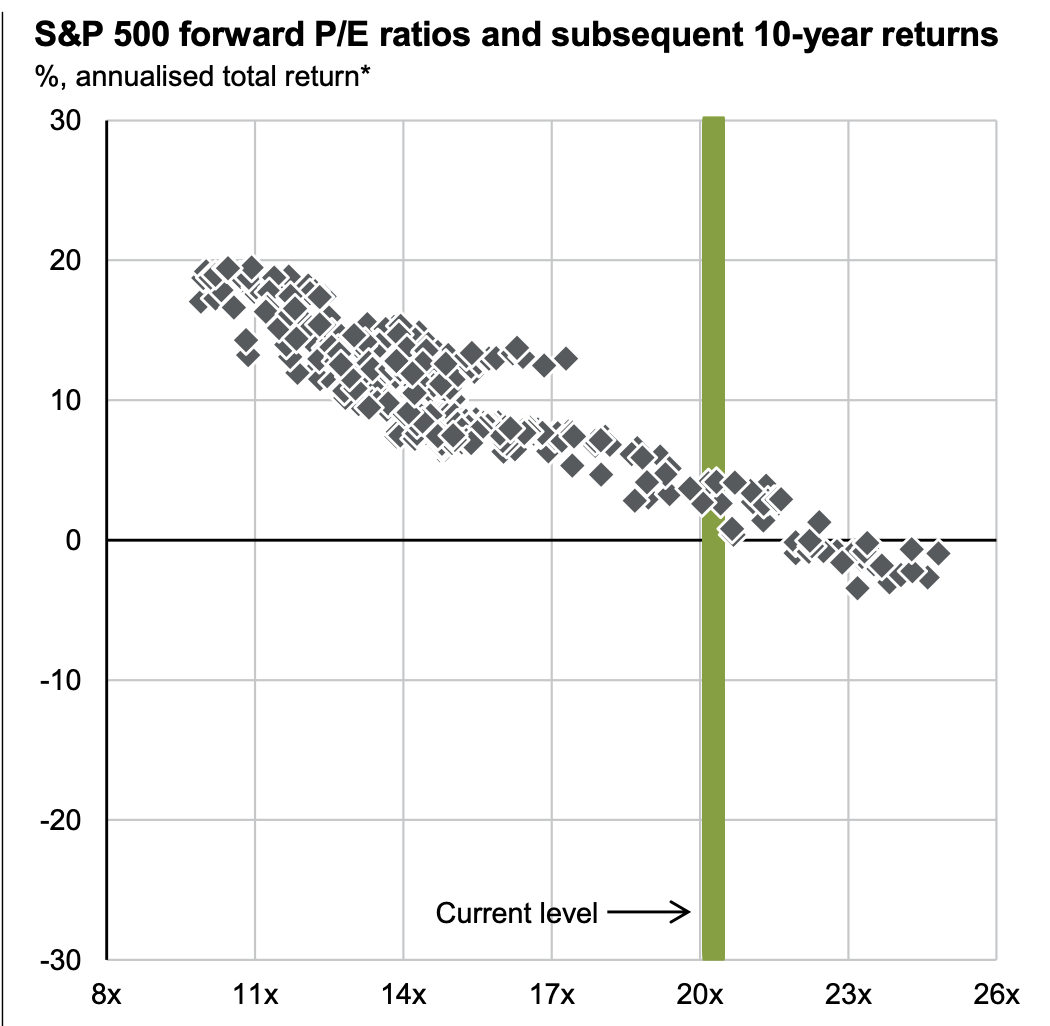

少し前に、「S&P500指数のPERの天井は23倍くらいだぞ!」という話をしましたね。

PERが高くなると10年後リターンが悪くなる傾向があるので、ここのところは要注意です。(この通りになるとまでは思いませんが)

いま注目している株

今日は、PERがめっちゃ高いけれどすごい会社。ジャパンエレベーターサービス(6544)を取り上げます。

当ブログで取り上げるのは初めですね。

同社はエスカレーターやエレベーターのメンテナンスを行う会社です。保守とか保全を行なっています。

エレベーターやエスカレーターには検査の義務がありますから、サブスク性の高いビジネスモデルですね。

普通はエレベーターのメーカーとかエスカレーターのメーカーがそのあとをサポートするんですが、「プリンターを売ってトナーで儲ける」みたいな感じで、割高なんですよね。

そこで同社が「うちが安く保守やりますよ」と登場していて、美味しいところを取ろうというわけですね。メーカーに頼むより3〜4割安いんじゃない?みたいな話もあるそうですね。

それで、「メーカーからエレベーターを買って、保守はJESに任せる」みたいなところが増えているようです。

ここのところは建設業者でもよくあるんですが、ゼネコンが案件をとってきて、下請け業者に流しながら利益も享受する、みたいなことをしていたんですが、最近は「分離発注」が増えています。

つまり、発注先を別々に分けた方が安く済むってことに顧客も気づいてきたわけですね。

逆にホーチキとかは「火災報知器を売って、そのまま保守点検もやる」という感じでワンストップでやることで継続課金に繋げていますね。

JESは投資家から人気で、PERはいつも50倍くらいです。益回りは2%程度で「ひっく!」という感じなんですが、しっかり成長再投資しているので、売上や利益は年率10%くらいのペースで伸びています。

この成長が続く限りは今の値付けでも「そりゃ妥当よな」と感じます。圧倒的な競争力を持っている会社なので、相場が暴落したタイミングで仕込むと良いかもしれないですね。

2025年に入ってから、株式市場が荒れていて心配ですね。

相場が荒れている時は立ち振る舞い方しだいでピンチもチャンスに変わります。

今後も面白い株がたくさん出てくると思います。また見つけたら共有しますねー。

追伸

メルマガ登録よろしくね。 これからも有益な情報をお届けします。

コメント