日経平均が急反落⚠️

7/1、日経平均が急反落しました⚠️

16時現在、日経CFDは引けから100円ほど下がっています。先物も弱いですね。

日経平均株価は6/30に大きめの上髭も作っていて、なんだかチャートの形も嫌な感じです💦

テクニカル分析について本を読んだことのある方ならご存知でしょうが、足元3日間の日経平均株価は「宵の明星」というチャートパターンです。

日本株だとイザナミさん、米国株だとthepatternsite.comで検証されてますね。

システムトレードを始めたばかりの時にチラッと分析したことありますが、ダマシが多すぎてビミョーなチャートパターンだなーという印象があります。

2つの記事を見る限り、若干ではありますが、売り信号っぽいですね。

米国株の場合、このチャートパターンの後に「安値を切り下げる」と強い売りシグナルのようで、そこそこ的中率が高かったようです。

足元ではこっそりドル円も円高に傾いていて、これも指数を押し下げる材料です:

日本株はドル円が円高に動くと上値が重たくなる傾向がありますから、しばらく高値更新は厳しいかもしれません。

足元では百貨店の高島屋など、インバウンド関連が苦戦しているようですが、しばらく厳しそうですね👀

株を買ってはいけない月

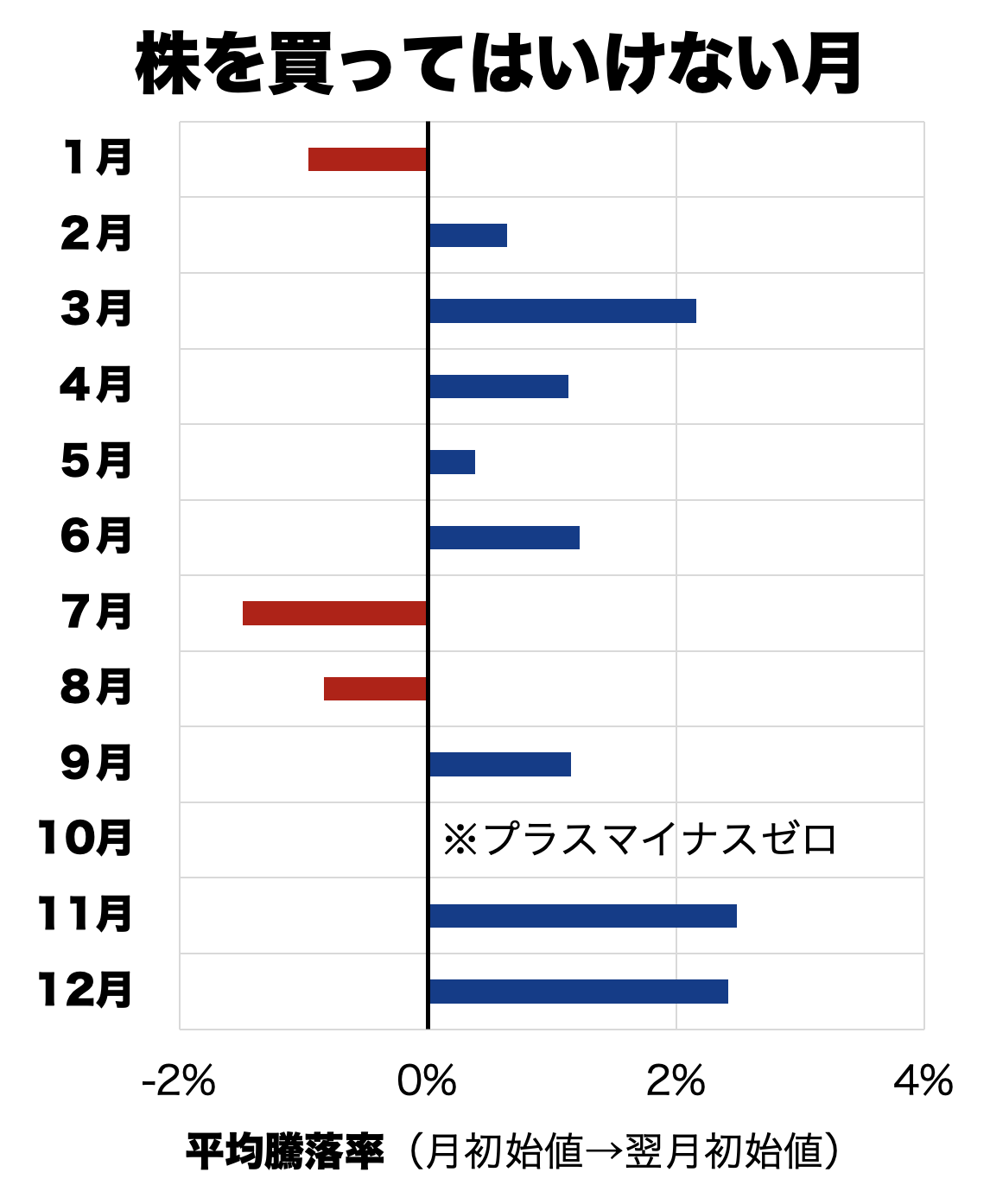

先週末も書きましたが、例年、7月は株価が下がる傾向があります。

日経ETFの「月別パフォーマンス」を2003年11月01日〜2024年03月01日の日経ETF(1321)の月足データを集計した結果をみてみましょう:

この表を見ればわかるように、日経平均株価は7月と8月に大きく下がる傾向があります。7〜8月に下がる傾向はかなり昔から続いていて、「夏枯れ相場」とも呼ばれますね。

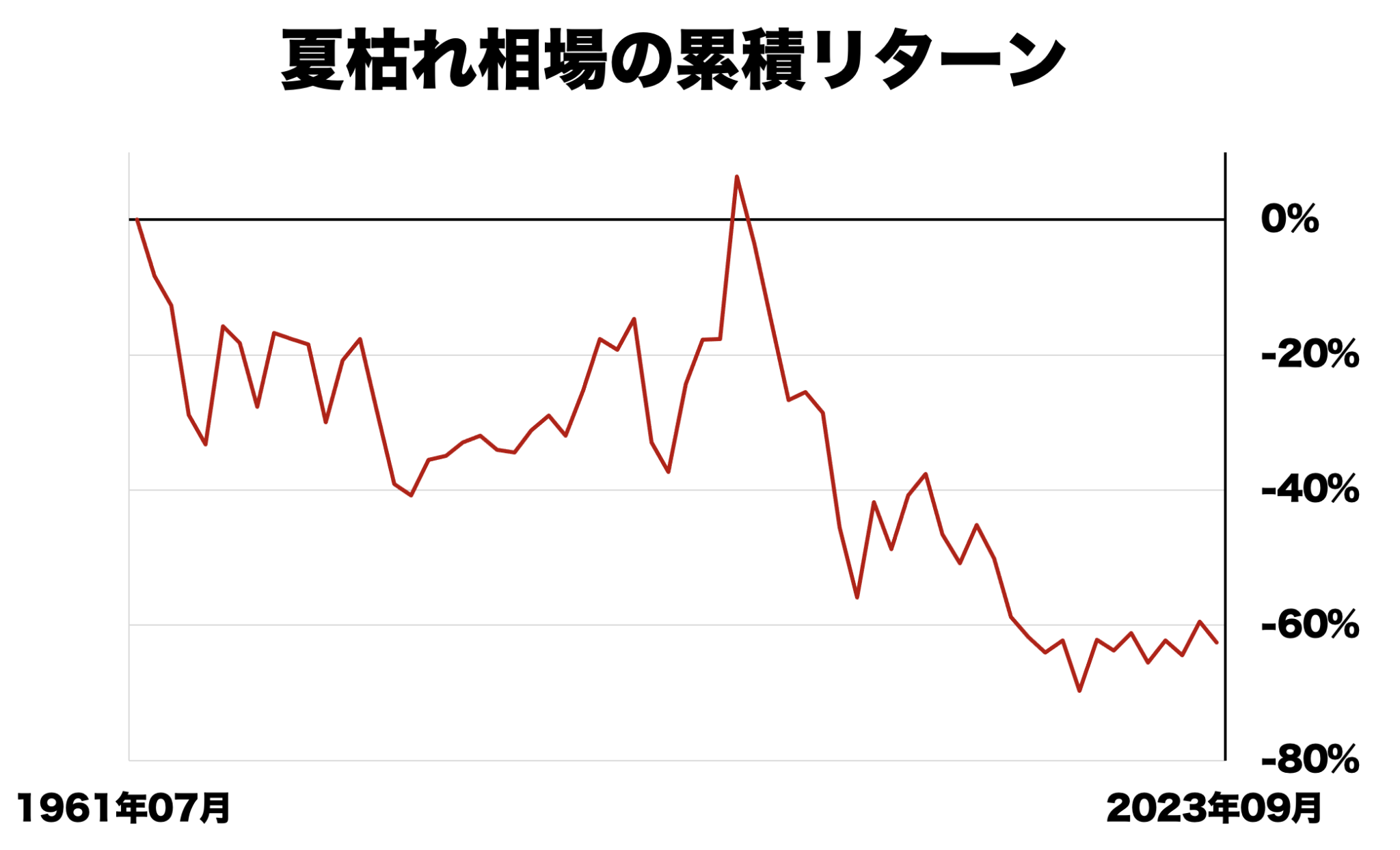

ちなみに、夏枯れ相場だけ株を買っていたら、こんな感じの成績でした:

夏枯れ相場はグロース株ほど強烈で、2ヶ月で平均4〜5%くらい下がっています。

株式投資の平均リターンは「年率7%くらい」ですから、1年間のリターンの半分くらいが2ヶ月で吹き飛んだ計算です。恐ろしい〜💦

どうしてこんな結果になるのか?というと、多分2つ理由があると考えています。

1つ目が「6月は株価が高くなり過ぎるから」で、夏のボーナスとか、配当再投資とかで、余ったお金が株式市場に流入しやすく、高くなりすぎちゃうんだと思います。

逆に7月に入ると夏休みやら何やらでお金を使いたい時期です。だから逆に株を売る人も増えてくると思われ、急失速して下がる…となるんだと思います。

大口売りが来る

2つ目が「ETFの分配金売り」で、これが株を売る大きな材料になるからです。

いわゆる「盲目のカネ」というやつで、売らなきゃいけないルールがあるから売る。売る規模が大きいから下がる、ということだと思います。

ETFの分配金売りは1月と7月に集中しているのですが、日経平均は1月も7月も相場が下がる傾向があり、分配金売りの影響が少なからずあると思います。

chatGPTに調べてもらったところ、ETF分配金の売りは7/8(火)と7/10(木)に集中しており、先回りの売りもあるでしょうから、そろそろキツめの下げを警戒しておいた方が良いと思います。

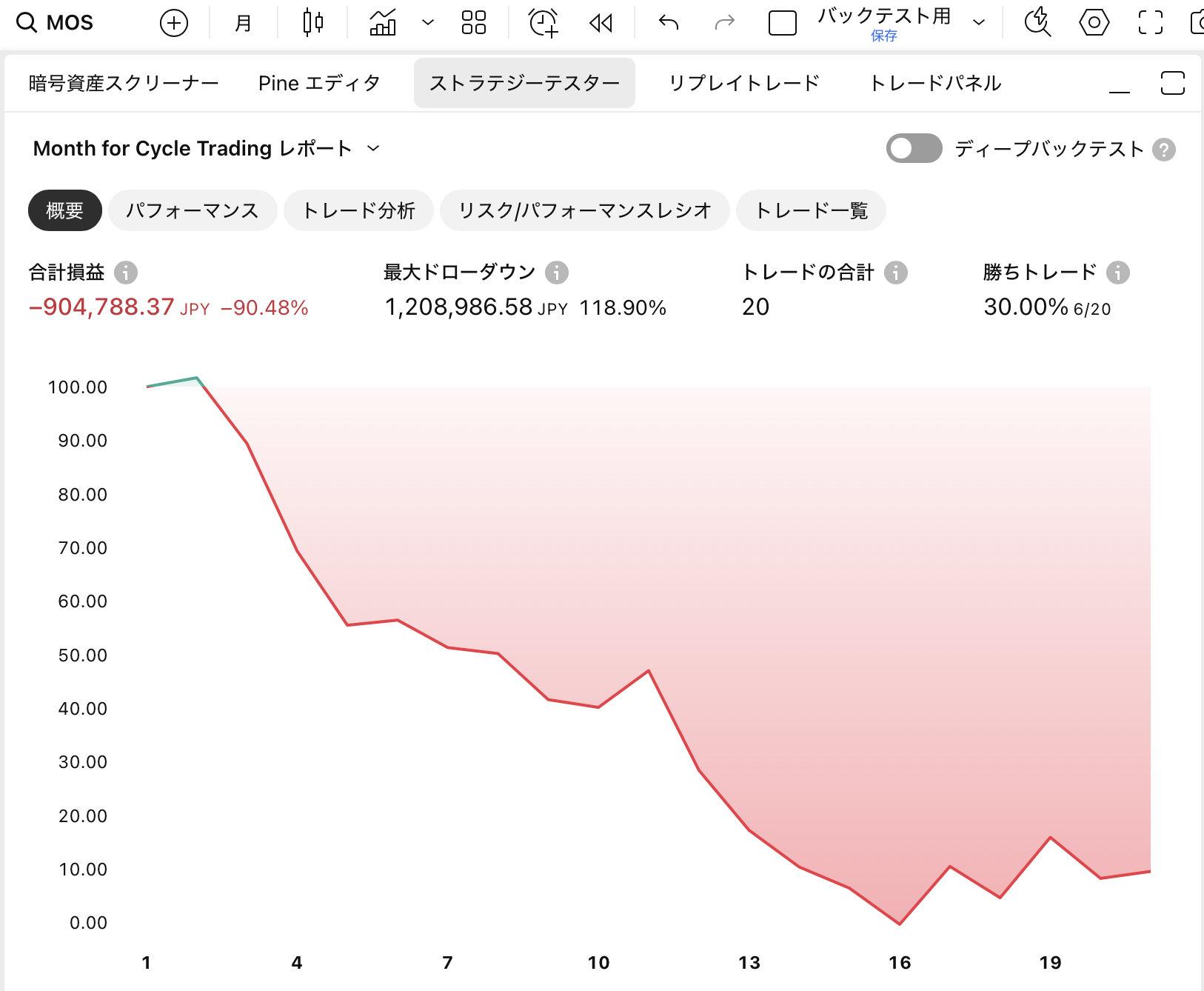

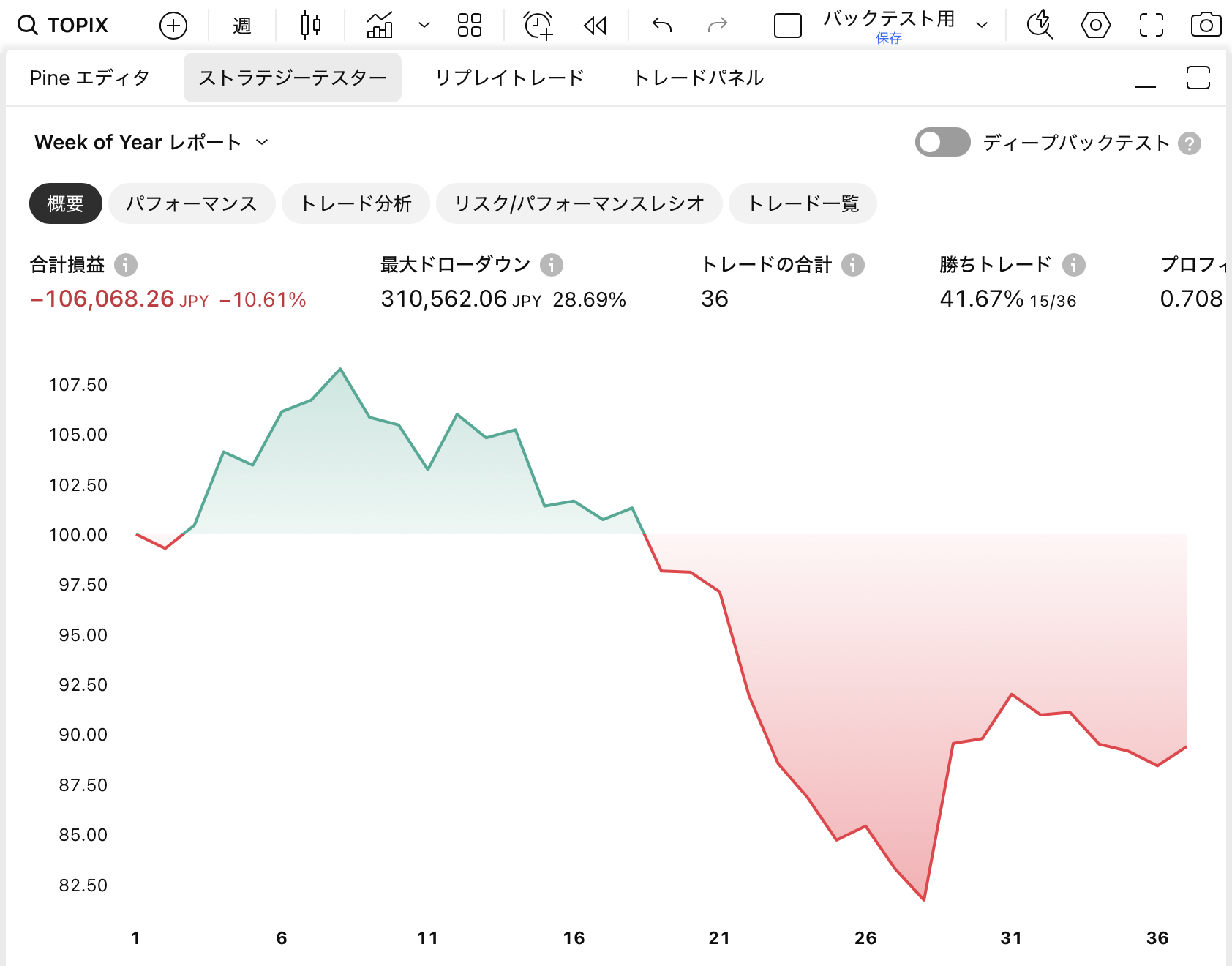

ちなみに、TOPIXのETFで28週目月曜日に買い、29週目月曜日に売った場合(7月2週目あたりに買い持ちした場合)についてバックテストしてみました:

36年分のデータを集計したところ、例年、この時期にはやや弱いみたいです。(ちなみに、8月前半はもっと弱かったので、しばらく要警戒ですね)

トランプ関税の期限

いよいよトランプ関税の期限が迫ってきます。ちょうどETFの分配金売りが膨らむ7/9が期限で、どう転ぶかが気になるところです。

交渉は難航しているようですから、「一気に関税が引き下げられてよかったね」とはならない気がしています。

さらに関税が引き上げられて「もう一回トランプショック!」みたいなリスクは低いと思いますが、マーケットは楽観に偏っている気もしますので、冷や水を浴びせられそうで心配です💦

想定レンジ

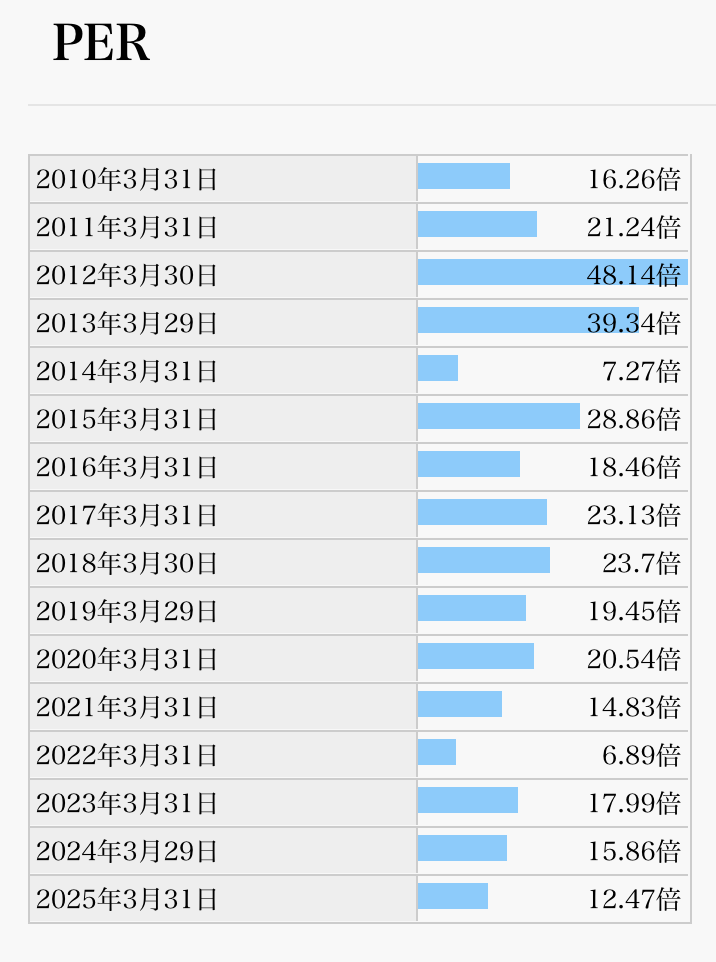

ここ10年ほど、日経平均の予想PERは13〜17倍のレンジで推移しています。

また、EPSは時間と共に少しずつ上がっていて、過去10年間ではCAGR 8.5%です。

(1)PERのレンジと(2)EPSの成長ペースが今後も維持されるとすると、今後の株価は次のグラフのように推移すると期待できます。

2025年7月時点の筆者の想定レンジは33000〜42000円です。

7/1時点、日経終値は39986円です。ちょうど想定レンジの「真ん中ちょい上」くらいです。

いよいよ上昇相場も「後半戦だな」といったところで、時期も悪そうなので、欲張って高値を追うよりも、足元を掬われる心配をした方が良い時期に入ってきた気がしています👀

良い会社の株を持っているなら「ガチホ」で問題ないと思います。ただ、株価が下がりやすい時期なんで、「シートベルトを締めておくと良いだろうな」と思います👀

AI半導体の売れ行きなどは絶好調みたいなので、我が家としては「AIガチホ+ディフェンシブ+内需株」で行くつもりです。

いま注目している株

トランプ関税&夏枯れが厳しくなりそうですが、影響を受けにくそうな銘柄をいくつかピックアップします。

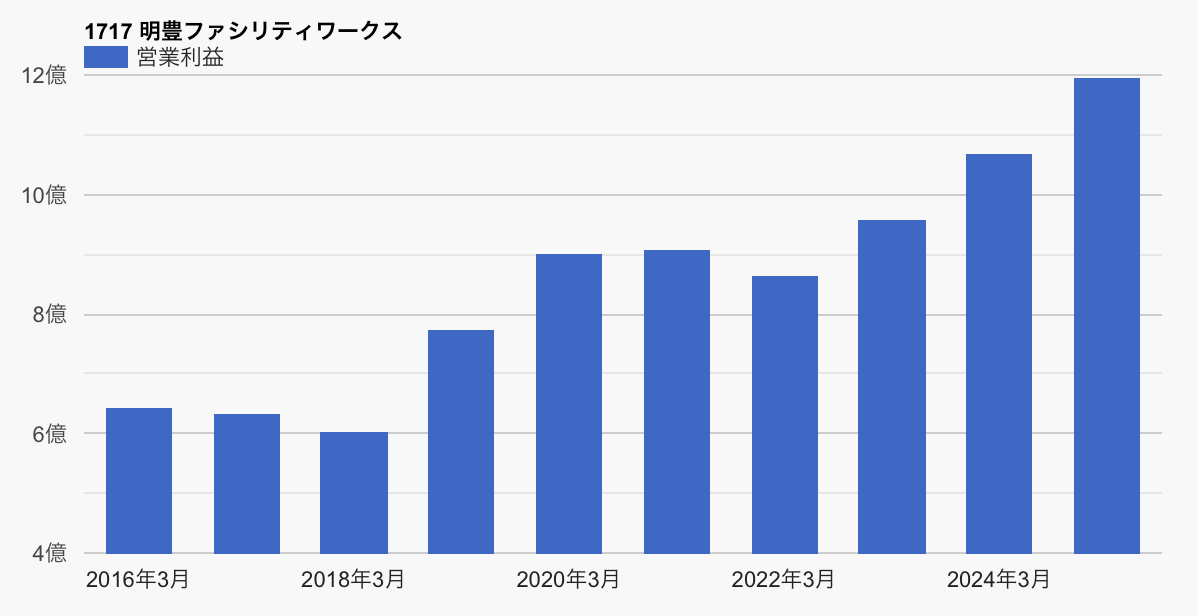

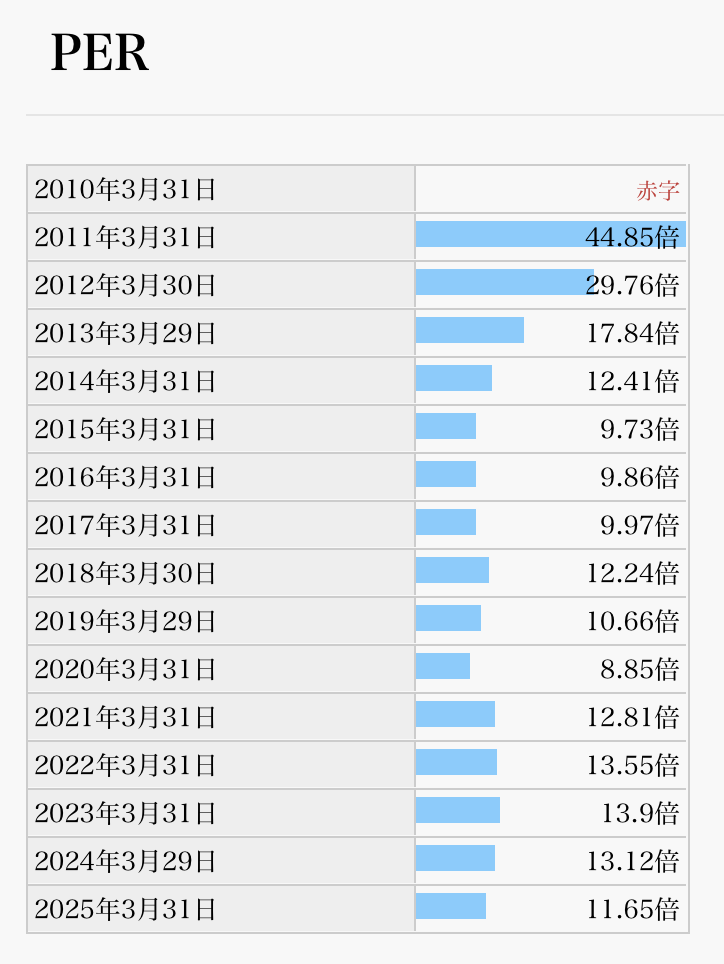

まずは、先週末にも取り上げた明豊ファシリティワークス(1717)です。

同社は事務所や工場、学校などを建てたり、移動したりするのを支援するコンストラクションマネジメント会社です。

工場を稼働させながら移転する!みたいな、めちゃくちゃ複雑な引越しなどもがっつりサポートしてくれる会社です。

過去10年で、株価も業績も絶好調だし、トランプ関税の影響も受けず、むしろ2024年問題などの「建設業界の人手不足」が追い風だと思います。

最も心配なのは「採用がうまくいかない」ことですが、明豊はお給料がめっちゃ良いんですよね。平均年収が1000万円を超えてました。就職したい人、多いんじゃないかなー。

今期の予想PERは11.9倍、予想配当利回りは4.57%、予想ROEは16.5%です。ザ・優良企業!という感じですねー。

先日、試しに同社の1株価値を計算したところ、「1株価値=1351円」でした。今の株価が941円なので、お買い得だと思います。

資金効率も良いし、株価水準もお安いです。過去10年でも配当込みリターンで5倍以上に伸びてきた会社ですし、今後が楽しみですね〜👀

あとは森永製菓(2201)です。

森永といえばミルクキャラメル!ですが、他にも、ハイチュウとか、小枝とか、おっとっととかが有名ですね。

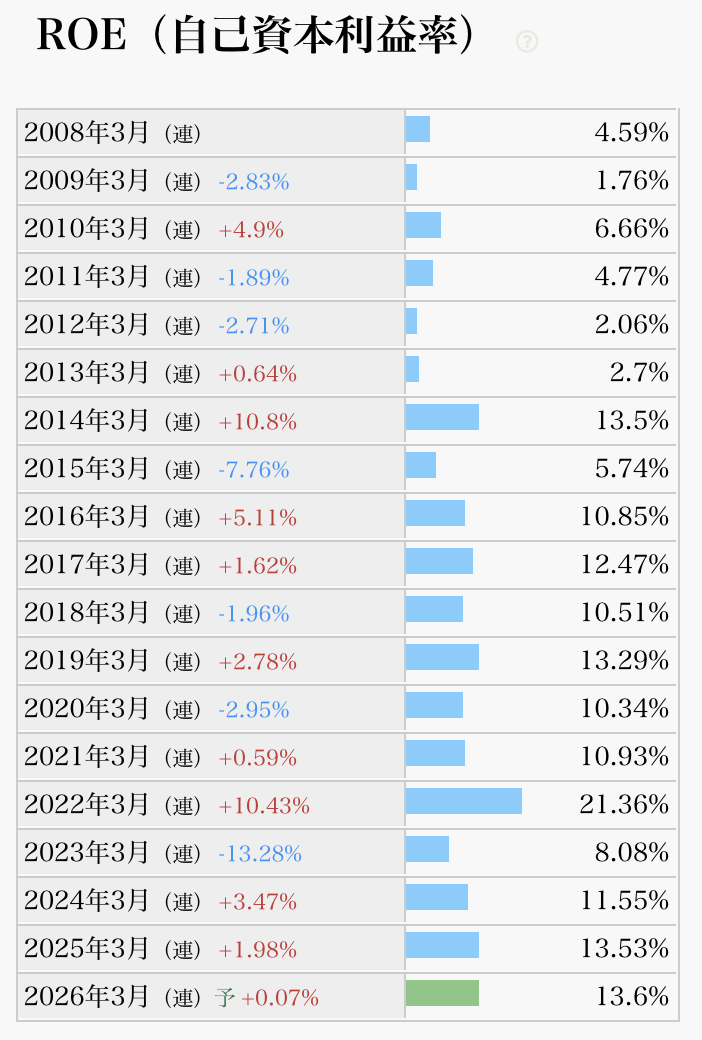

ROEの推移も素晴らしく、同社が「資金効率」を重視しているのは明らかで、株主向けの資料でもROIC経営を明示してますね。

うちの家族はみんな同社のチョコモナカジャンボが大好きです。夏も暑いし、また買いたいです。

通常、アイスは繁忙期の2〜3ヶ月前から大量生産して保存しておくのだそうですが、チョコモナカジャンボは「製造から5日以内の工場出荷」を目標にしているんだそうです。

出来立ての方が美味しいから、リードタイムを短縮することで鮮度の高いアイスを提供してくれるってことですね。

今年の夏は暑くなりそうなので「猛暑関連株どこかないかなー」と調べているんですが、やはり森永は強そうですよね👀

特別利益が出ているようなので、調整後のPERは見た目より高いでしょうが、それでも割安だと思います。

先日、試しに同社の1株価値を計算したところ、「1株価値=4233円」でした。今の株価が2390円なので、それと比べたらお買い得だと思いますw

以上。これら2社は、トランプ関税とも無縁な会社ですから、引き続き、伸びていくんじゃないかと期待しています👀

他にも電子カルテの会社とかに注目しています。いかんせん流動性が低すぎるので控えますが💦

2025年に入ってから、株式市場が荒れていて心配ですね。

相場が荒れている時は立ち振る舞い方しだいでピンチもチャンスに変わります。

今後も面白い株がたくさん出てくると思います。また見つけたら共有しますねー。

追伸

メルマガ登録よろしくね。 これからも有益な情報をお届けします。

コメント