日経平均、危機か減速か?

もうすぐゴールデンウィークですね。

「連休前に、いま起きていることを改めておさらいしておきたい!」という方も多いでしょうから、今回は4月のジェットコースター相場を振り返りましょう。

4/25、日経平均は666円高でした:

s

足元ではトランプ大統領が、すごい勢いで風呂敷を畳んでいます。4月の株式市場を総括すると

「これは危機につながるのか?」

「それとも景気減速止まりか?」

で揺れ動いた1ヶ月だったと思います。

マーケットは荒れに荒れて、僕ら投資家の間では

- 関税による景気後退の深刻度合い

- 債券売りが危機につながるリスク

- 「プラザ合意2.0」による超円高

- 不気味なほど上昇が続くゴールド

あたりが心配材料でした。

今のところは、関税ショックの行き先は「危機」ではなく「減速」になりそうだ、ということで、株式市場にも恐る恐るお金が戻ってきてます。まだ安いので、良い買い場に見えます。

関税についてはトランプ大統領の態度はトーンダウンしています。

債券売りについても一服してきており、MOVE指数は108まで下がってきました。これも安心材料。

プラザ合意2.0についても、今すぐドル安にしたら、それこそアメリカのインフレやばそうです。いずれ再燃しそうですが、「今すぐ備えるべき」材料とは感じません。

残るはゴールドの上昇ですが、トランプ大統領がトーンダウンしたら下がってきました。週足でも陰線になっているので、そんなに気にしなくて良いかもですね。

だんだん「景気減速にはなりそうだが、危機は心配しなくて良いだろう」という雰囲気になってきており、株価もそんな感じで動いています。

株は売るべき?

「危機が来るなら株を売るべきだし、景気減速でも売った方が良いじゃないか!」と思うかもしれません。

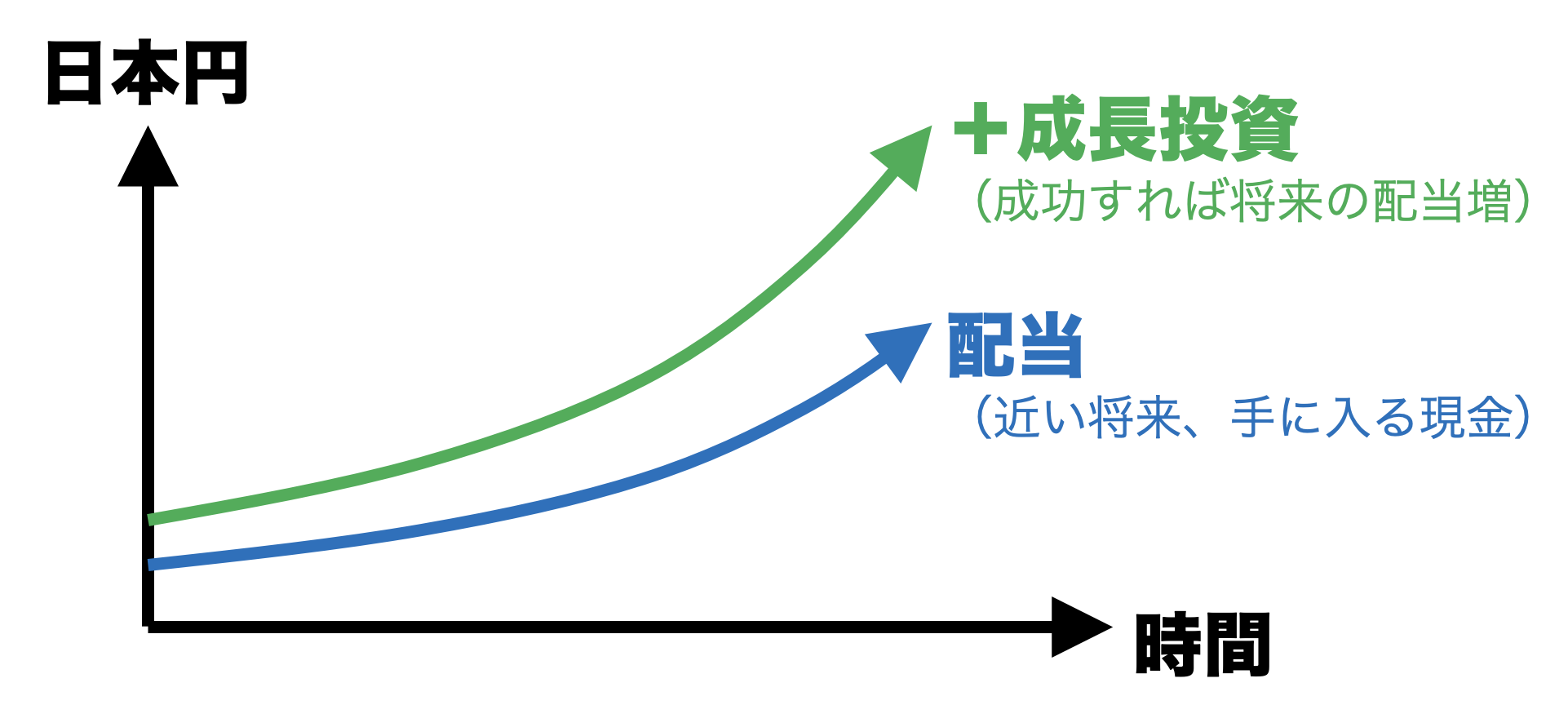

ここで、お馴染みのグラフを見てみましょう:

これは、僕が目指している株式投資のゴールです。このグラフのように金融所得を右肩あがりに増やすことを目指しています。

このグラフのように、金融所得が右肩上がりになる未来が見えてるなら株を売る必要はないと思います。

逆に、ガラガラッと崩れてしまいそうならば、株価が下がる前に売ってしまうか、別の株に乗り換えたいところです。

この視点に立つなら、「危機」と「減速」とで、どれだけ大きく動くべきかが変わってくるなーと思います。

景気減速くらいなら、巻き込まれそうなシクリカル株は「ウェートを落としてディフェンシブ株に移そうかな」とは思います。加速する可能性もあるので全部は売りません。

一方、いよいよ危機となる可能性が高いなら、もうシクリカル株なんて持っていられない。全部ディフェンシブ株に移すなり、キャッシュなりにして嵐が去るまで待ちたいところです。

シクリカル株を持つ利点は「景気が良い時に上方修正などのアップサイドがある」ことなんで、景気の見通しが悪かったり、予想通りにしか着地しないんだったら、持つ理由がないんですよね。

同じ利回りだったら、シクリカル株よりディフェンシブ株の方が断然魅力的ですのでw

今回の下げは人為的なもので、危機的な状況にもなっていませんでした。

さすがに「自らの手で危機を起こす」なんてことはないだろうと思っていましたが、それでも景気減速しそうです。

僕の場合、少しディフェンシブ株のウェートを引き上げるくらいの対応でした。

未来は不確実なんで「好景気になる確率がゼロ」とはいえない以上、少しはシクリカル株を持っています。でも、年初と比べるとだいぶウェートが落ちました。

今の所、景気減速のインパクトを受けそうな持ち株は30%くらい(年初は35%くらいでした)で、ささやかながらアップサイドを期待しています。

それ以外はディフェンシブ株とか、景気減速だろうが勢い止まらないテーマ株とかを持っていて、手堅く金融所得を増やすつもりです👀

想定レンジ

フィラデルフィア半導体株指数が長期のサポートラインに近づいてきました。危機がないなら「良い買い場だな」というラインまで下がってきています。

2011年以降、フィラデルフィア半導体株指数は36ヶ月平均がサポートラインとなり、反発を繰り返しています。

暴落のピークでは優良企業の株がPER6倍とか8倍とかでゴロゴロしていましたし、成長サイクルがちゃぶ台返しされない限りは「良い買い場」に見えます。

少し前のブログを読み返すと、4/8に

SOXL(レバレッジETF)も、スパイス代わりにちょびっと買ってみても面白いかもしれないですね。もちろん、2008年のリーマンショック的なことが起きたら話は別です。ITバブル崩壊後、リーマンショック後はこのトレンドラインは機能してません。引き続き、関税の行方に注目です。

と書いてました。

「危機か減速か」が判断できなかったのでどっちつかずな書き方をしてますが、ヒヤヒヤしながら相場を眺めていました。

ここ10年ほど、日経平均の予想PERは13〜17倍のレンジで推移しています。

また、EPSは時間と共に少しずつ上がっていて、過去10年間ではCAGR 8.5%です。

(1)PERのレンジと(2)EPSの成長ペースが今後も維持されるとすると、今後の株価は次のグラフのように推移すると期待できます。

2025年4月時点の筆者の想定レンジは32500〜42500円です。

4/25時点、日経平均株価の終値は35705円です。だいぶ戻ってきましたが、まだ安いですね。危機が起きない限り、良い買い時だと思います。

中原は「これから景気後退に入るけど、株価は十分にそれを織り込んで安くなった」と捉えています。

とはいえ、平凡なシクリカル株とかを買っていたら真っ先に死にそうです。銘柄選定の腕が試されると思うので、しっかり目利きしたいですね。

いわゆる「逆業績相場」ですね。

いま買うならディフェンシブな割安株、もしくは関税の影響を受けない、のぼり調子のテーマのある割安株が良い気がしています👀

注目テーマ

たぶん「関税」は既定路線だと思います。これからは程度の問題で、完全撤回はしないだろうな、と思います。

特にトランプ関税のターゲットは中国ですから、中国に対する関税は高いままでしょうね。

そうなると、中国製品がアメリカに売れない。売れない商品は別の国に売ろう、となるでしょう。日本にも流れてくるでしょうね。

となると「モノ」が余る。

僕ら投資家にとっては「余りものに福などない!」が合言葉です。だから、モノを生産する会社に投資をするのはちょっと厳しい。(中国企業が作れないモノを作る会社は別です)

裏を返すと「足りないものには福がある!」ともいえますね。

ここからの流れとしては、モノが余り、人手は足りない、となるでしょうから、「人手を売る会社(サービス業)」にお金が移動すると思います。

僕が注目しているところとしては、2024年問題が騒がれている建設業とか、物流業とか、労働集約的なセクターですね。

いま注目している株

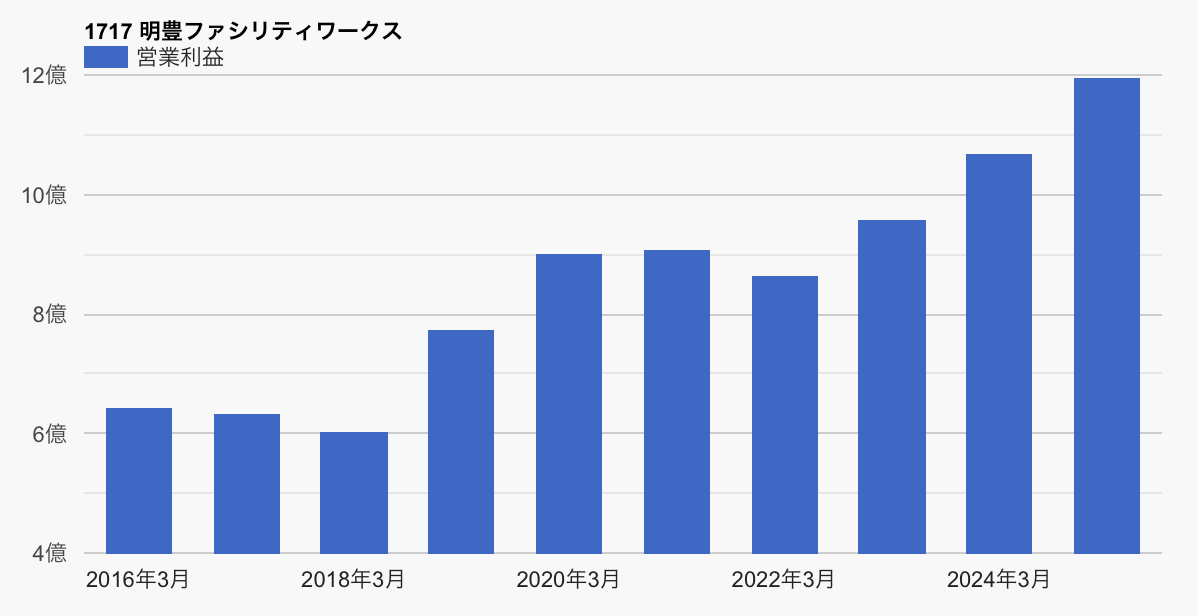

建設業としては、明豊ファシリティワークス(1717)に注目しています。

同社は事務所や工場、学校などを建てたり、移動したりするのを支援するコンストラクションマネジメント会社です。

漠然と参入障壁が低いんじゃないかなー?と感じていて手が出なかったんですけれど、資金効率も良いですし、長期的に安定成長している会社ですね。

今の予想PERは11.9倍、予想配当利回りは4.67%、予想ROEは16.3%です。ザ・優良企業!という感じですねー。

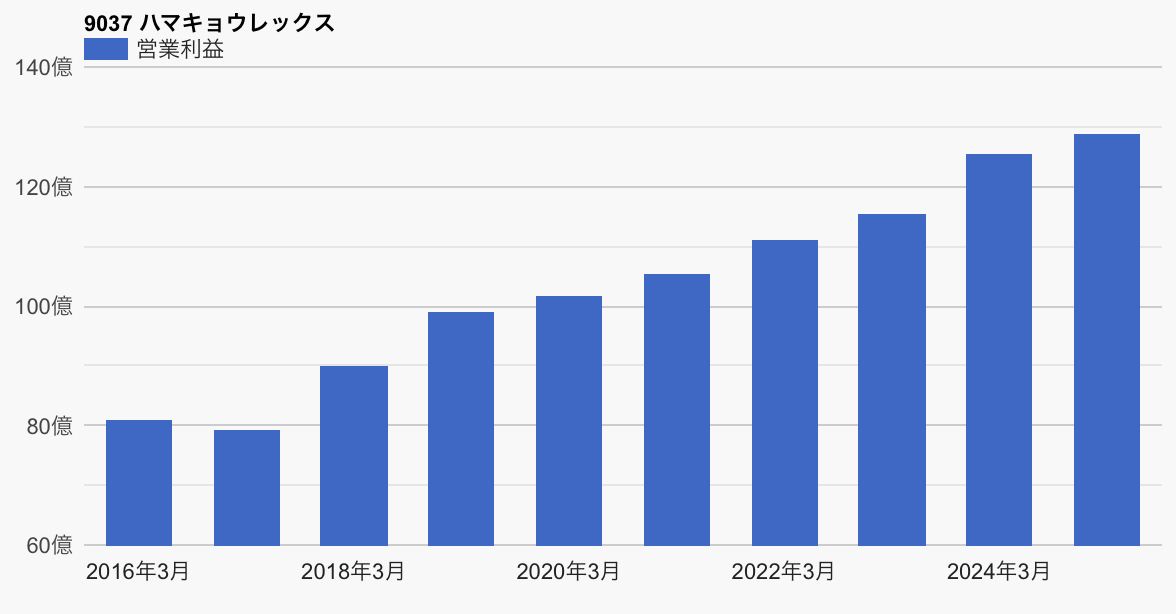

運送会社(特に3PL)としては、ハマキョウレックス(9037)に注目しています。

ハマキョウレックスは3PLの大手です。

予想PERは11.3倍、予想配当利回りは2.66%です。さらには円高・原油安が「恩恵」になるため、長期投資でも短期トレードでも面白いんじゃないかなーなんて注目しています👀

トランプ関税の影響で相場が揺れていますね。

相場が荒れている時は立ち振る舞い方しだいでピンチもチャンスに変わります。

今後も面白い株がたくさん出てくると思います。また見つけたら共有しますねー。

追伸

メルマガ登録よろしくね。 これからも有益な情報をお届けします。

コメント